Betrugserkennungsmodul

1. Einleitung

Die Online-Zahlungslandschaft kann komplex sein. Heutzutage müssen Unternehmen sehr beweglich sein, um Betrügern immer einen Schritt voraus zu sein. Deshalb haben wir die perfekte Lösung für Sie. Stärken Sie die Verteidigungslinie Ihres Unternehmens mit unserem Basic Fraud Detection Module (FDM). Wie? Wir bieten Ihnen eine flexible Auswahl an Funktionen, die Sie an Ihre Bedürfnisse anpassen können.

Zum Beispiel können Sie:

- Transaktionen nach IP-Adressen oder nach der Stelle, von der aus die Karten ausgegeben wurden, sperren

- Steuern und konfigurieren, wie mit 3-D Secure (3DS)-Transaktionen umgegangen wird, falls und wann sie schief gehen

- Sie können problemlos Mindest- und Höchstgrenzen pro Transaktion, pro Karte und/oder pro Zeitraum festlegen

Bekämpfen Sie betrügerische Transaktionen in Echtzeit und akzeptieren Sie sichere Zahlungen. Nutzen Sie noch heute unser Basis-Modul zur Betrugserkennung.

Das Basis-Modul zur Betrugserkennung kann kostenlos mit einem Full-Service-Plan genutzt werden. Wenn Sie mehr über unsere Pläne erfahren möchten, wenden Sie sich an unser Team!

2. Bevor wir beginnen

In dieser Anleitung geht es um alle Funktionen des Fraud Detection Module (FDM). Am Ende der Anleitung können Sie Ihre 3-D Secure-Einstellungen (auch bekannt als 3DS) Ihrer Zahlungsmethoden konfigurieren, verwalten und Bedingungen für Ihre Transaktionen festlegen.

Stellen Sie zu Beginn sicher, dass Ihr FDM (ID: CAP) aktiviert ist. Sie können dies tun, indem Sie im Back Office auf Configuration > Account > Your options gehen. Falls es nicht aktiviert ist, hilft Ihnen unser Support-Team gerne weiter!

3. 3DS-Einstellungen verwalten

3-D Secure (3DS) ist ein Anti-Betrugsprotokoll zur Erhöhung der Sicherheit sowohl für Sie als auch für Ihre Kunden. Erfahren Sie mehr über 3DS in unseren FAQ.

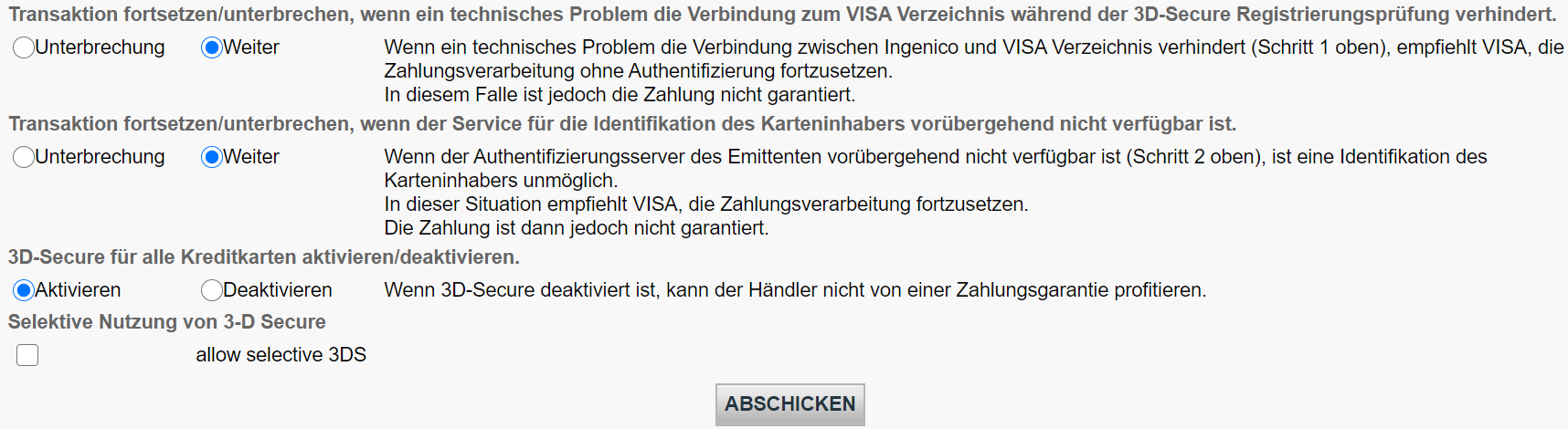

Sobald Ihr Betrugsabonnement aktiv ist, können Sie nun Ihre 3DS-Einstellungen konfigurieren. Klicken Sie auf Advanced > Fraud Detection. 3DS muss für jede Zahlungsmethode individuell konfiguriert werden. Wählen Sie unter 3-D Secure durch Klicken auf EDIT eine Zahlungsmethode aus.

Sie sehen eine Liste von Aktionen, aus denen Sie auswählen können.

Die folgende Tabelle gibt einen Überblick über die auf der Seite aufgeführten Aktionen und ihre Bedeutung.

| Aktionen | Erläuterung |

|---|---|

| Transaktion fortsetzen/unterbrechen, wenn ein technisches Problem die Verbindung zum Verzeichnis während der 3D-Secure Registrierungsprüfung verhindert. | Falls Paypage keine Verbindung zum 3DS-Verzeichnis des entsprechenden Schemas/der Kartenmarke herstellen kann |

| Transaktion fortsetzen/unterbrechen, wenn der Service für die Identifikation des Karteninhabers vorübergehend nicht verfügbar ist. | Falls die URL für die 3DS-Verifizierung aus irgendeinem Grund nicht funktioniert |

| 3D-Secure für alle Kreditkarten aktivieren/deaktivieren. | 3DS wird überhaupt nicht eingeführt |

| 3-D Secure nach globaler Betrugseinstufung | 3DS wird basierend auf den Betrugseinstellungen des Händlers und, falls aktiviert, unserer Expertenbewertung für Betrugsprüfung verarbeitet |

4. Festlegen der Bedingungen für Händlerbetrugslisten.

Händlerbetrugslisten sind Listen, mit denen Sie Bedingungen für Ihre Zahlungen festlegen können. So könnten Sie z. B. illegitime Transaktionen auf der Grundlage ihrer IP-Adressen oder sogar des Ausstellungslandes der Karte sperren wollen. In diesem Kapitel erfahren Sie, wie Sie diese Listen verwalten können.

Es gibt drei Arten von Listen.

- Whitelists ermöglichen es Ihnen, Bedingungen festzulegen, wann eine Transaktion akzeptiert werden sollte.

- Blacklists ermöglichen es Ihnen, Bedingungen festzulegen, wann eine Transaktion gesperrt werden sollte.

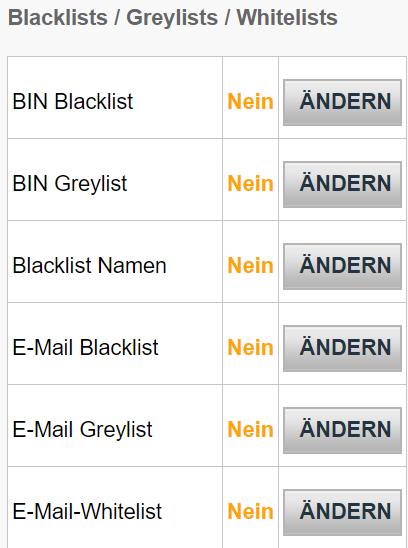

Listen ansehen

Sehen Sie sich diese Listen an, indem Sie in Ihrem Konto auf Advanced > Fraud Detection klicken. Wählen Sie unter Blacklist / Greylist / Whitelist ein Element aus, das Sie konfigurieren möchten, und klicken Sie auf EDIT.

Listen verwalten

Je nachdem, für welche Aktion Sie sich entscheiden, müssen Sie möglicherweise einige Parameter mit der Transaktion an uns senden.

Nachstehend finden Sie eine Übersicht über die Listentypen (d. h. die Bedingungen, die Sie festlegen können), ihre Bedeutung und die Parameter, die gesendet werden müssten.

| Listentyp | Erläuterung | Zu sendender Parameter |

|---|---|---|

|

BIN Blacklist |

Eine Bankleitzahl besteht aus den ersten sechs Ziffern einer Kreditkarte, die mit einem Aussteller in einem bestimmten Land verbunden ist. Dadurch können Sie alle Kreditkarten mit derselben BIN sperren |

CARDNO |

|

Karten Blacklist |

Um Elemente hinzufügen, benötigen Sie die vollständige Kredit-/Bankkontonummer (für Lastschriften). |

CARDNO |

|

IP-Adressen Whitelist |

Unser System akzeptiert beide spezifischen IP oder IP-Bereiche gemäß der Formatierung a.b.c-d.0-255, a.b.c-d.* oder a.b.c.d-e. |

REMOTE_ADDR (buyer’s IP address – for DirectLink) |

|

IP-Blacklist |

Unser System akzeptiert beide spezifischen IP oder IP-Bereiche gemäß der Formatierung a.b.c-d.0-255, a.b.c-d.* oder a.b.c.d-e. |

REMOTE_ADDR |

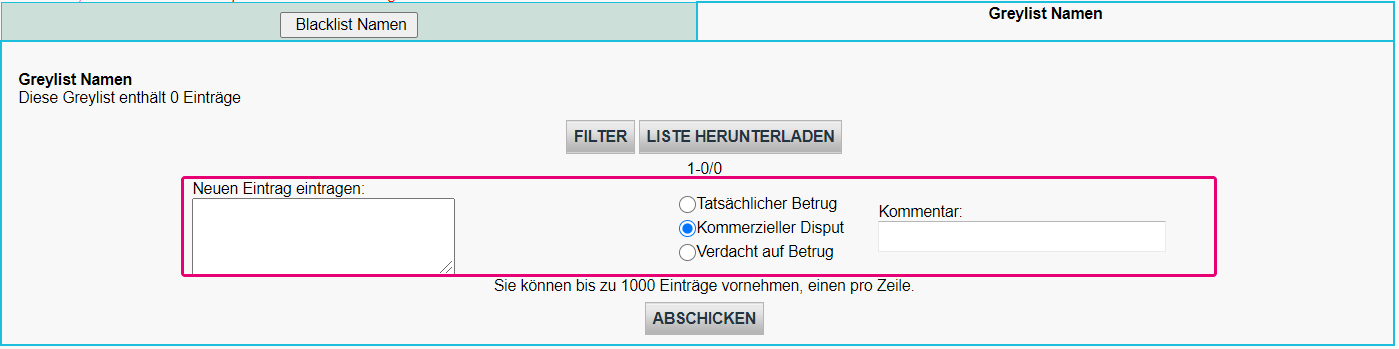

Hinzufügen neuer Elemente zu einer Liste

Wenn Sie Elemente zu einem der oben genannten Listentypen hinzufügen möchten, wählen Sie den entsprechenden Listentyp aus und klicken Sie auf EDIT.

Um neue Elemente zu einer Liste hinzuzufügen,

- Geben Sie Daten in Enter a new item ein

- Wählen Sie entweder Actual Fraud / Commercial Dispute / Suspicion of Fraud.

- Optional: Tragen Sie in das Feld Comment einige Informationen ein, wenn Sie welche haben.

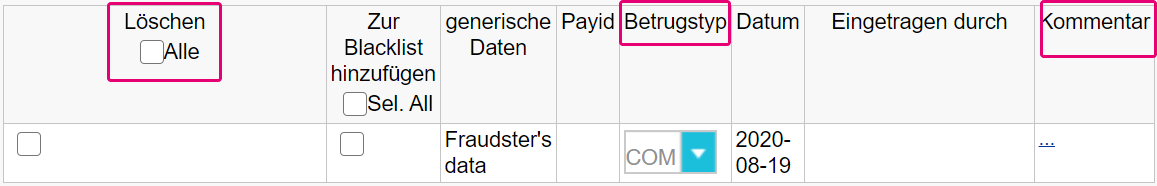

Vorhandene Elemente verwalten:

Löschen: Entfernen Sie ein oder mehrere Elemente (indem Sie „Alle“ markieren)

Betrugstyp: Änderung des ursprünglichen Eintrags in FRA (tatsächlicher Betrug)/COM (Kommerzieller Disput)/SOF (Verdacht auf Betrug)

Kommentar: Löschen oder ändern Sie den ursprünglichen Kommentar, indem Sie auf „...“ klicken.

Unsere Plattform ermöglicht es Ihnen auch, bereits verarbeitete Transaktionen in diese Liste aufzunehmen.

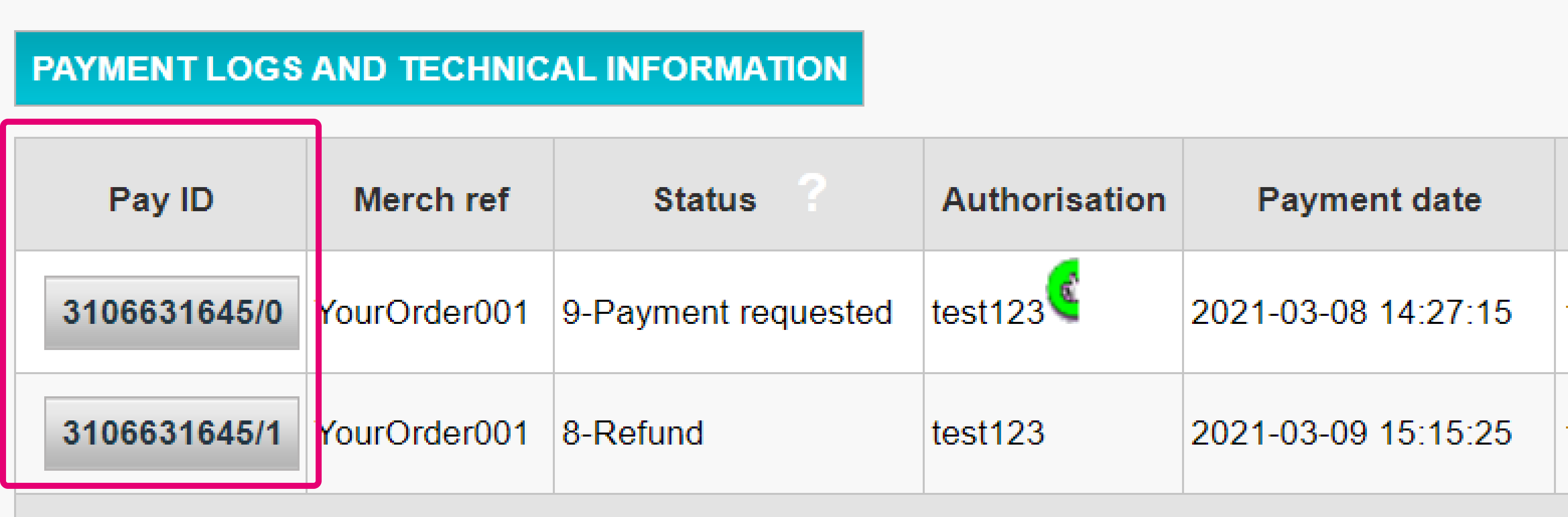

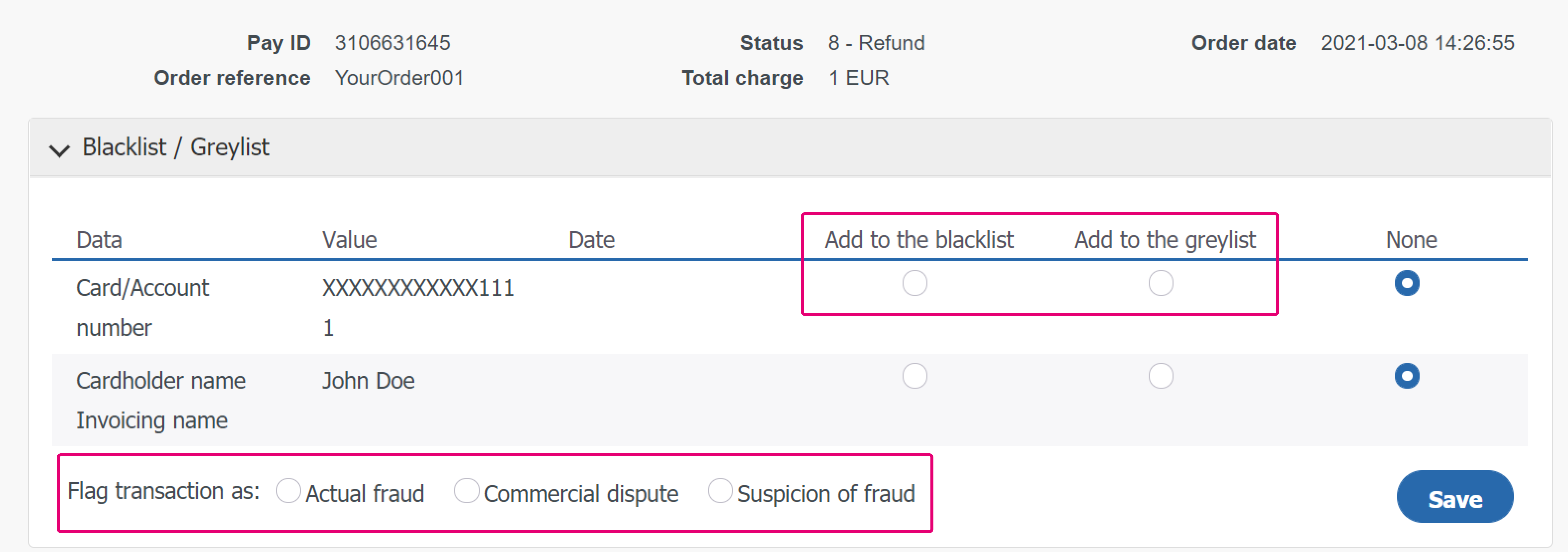

Führen Sie dazu diese Schritte aus:

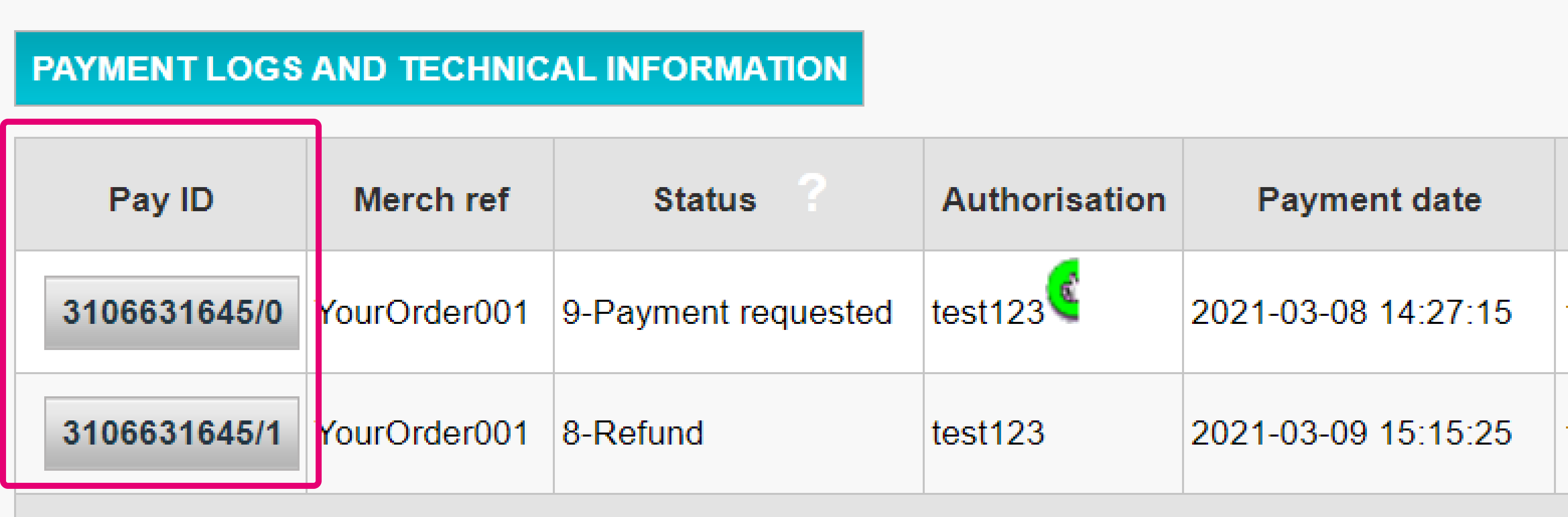

- Melden Sie sich im Back Office an. Gehen Sie zu Vorgänge > Transaktionsansicht und suchen Sie die Transaktion

- Klicken Sie in der Tabelle, die alle Wartungsvorgänge für diese Transaktion anzeigt, auf eine beliebige Schaltfläche Pay ID

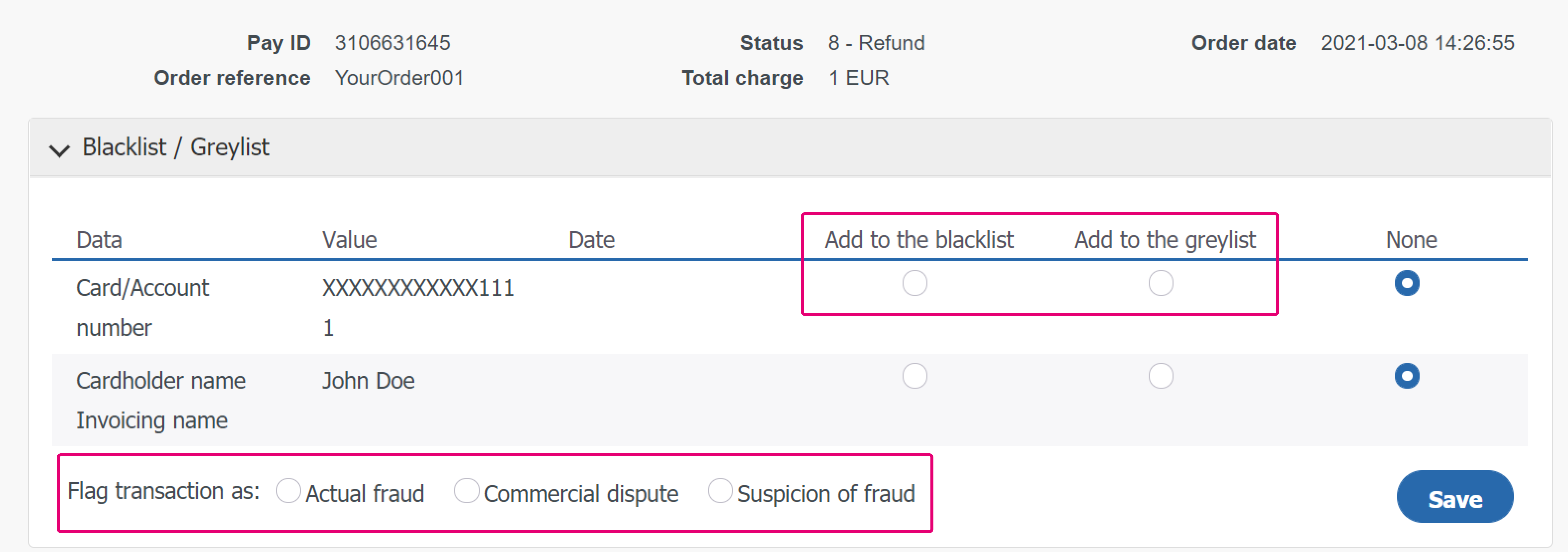

- Klicken Sie auf der Übersichtsseite auf “STREITFALL”

- Wählen Sie in der Tabelle für jeden der wählbaren Transaktionsparameter wahlweise “Der Schwarzen Liste hinzufügen” / “Den Grauen Listen hinzufügen”. Markieren Sie dann die Transaktion wahlweise als "Tatsächlicher Betrug” / “Commercial dispute" / "Verdacht auf Betrug". Bestätigen Sie Ihre Auswahl durch Klicken auf "Speichern"

5. Einrichten einer Händlerbetrugs-Checkliste

Das Prinzip einer Betrugs-Checkliste besteht darin, jede Transaktion mit einer Liste von Kriterien zu vergleichen, die auf verschiedenen Parametern und ihrer jeweiligen Gewichtung bei einer Risikobewertung basieren. Das bedeutet, dass Sie je nach den individuellen Einstellungen eine der folgenden anzuwendenden Aktionen definieren können:

-

Keine (das Kriterium wird bei der Betrugsbewertung ignoriert): Die Transaktion wird akzeptiert, vorausgesetzt, der Käufer / Herausgeber lehnt sie nicht aus einem anderen Grund ab

-

Überprüfung: Es wird eine 3DS-Überprüfung durchgeführt. Wenn die Prüfung fehlschlägt, wird die Transaktion gesperrt. Wenn sie erfolgreich ist, beantragen wir die Autorisierung

-

Sperren: Die Transaktion wird gesperrt

Dieses Kapitel zeigt Ihnen, wie Sie diese Checkliste in Ihrem Konto festlegen und verwalten können.

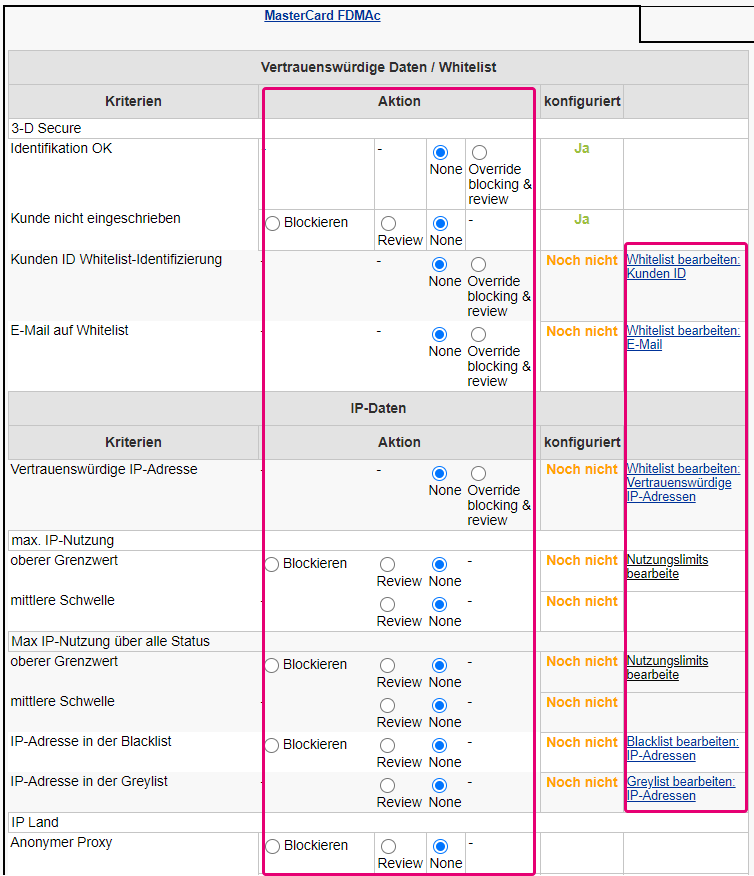

Sehen Sie sich Ihre Checkliste unter Advanced > Fraud Detection in Ihrem Konto an. Wählen Sie unter Betrugserkennungsaktivierung und -konfiguration eine Zahlungsmethode aus, die Sie konfigurieren möchten, und klicken Sie auf EDIT.

Auf der Seite finden Sie Kriterien, die Sie frei definieren können. Jedes Kriterium erfordert, dass Sie eine oder mehrere der folgenden Einstellungen definieren:

- None (das Kriterium wird bei der Betrugsbewertung ignoriert)

- Review (es wird eine 3DS-Überprüfung durchgeführt)

- Override blocking / review

- Blockieren

- Verwaltung von Whitelist / greylist / blacklist

- Nutzungslimits bearbeite

Je nach den Kriterien, die Sie definieren möchten, müssen Sie möglicherweise einige Parameter mit der Transaktion an unsere Plattform senden. Nachstehend finden Sie einen Überblick über die wichtigsten Kriterien, ihre jeweiligen Parameter und unsere möglichen Einstellungen, die Sie festlegen können, um Ihren Betrugsschutz effektiv zu optimieren.

| Kategorie | Kriterien | Aktionen | Zu sendende(r) Parameter |

|---|---|---|---|

|

Vertrauenswürdige Daten / Whitelist |

3-DS Secure Identifikation OK |

· Blockieren / Review / · Whitelist bearbeiten: Kunden ID · Whitelist bearbeiten: E-Mail |

- |

|

Kunden ID Whitelist-Identifizierung |

CUID |

||

|

E-mail on whitelist |

|

||

|

Kartendaten |

Ausstellungsland Kreditkarte hohes risiko / mittleres Risiko |

· Review |

CARDNO |

|

max. Wert je Karte / oberer Grenzwert / mittlere Schwelle |

· Blockieren / Review · Nutzungslimits bearbeite |

CARDNO |

|

|

IP-Daten |

IP Land Hohes Risiko / mittleres Risiko |

· Konfigurieren Sie Ländergruppen für IP-Adressen · Blockieren / Review |

REMOTE_ADDR |

|

Anonymer Proxy |

Blockieren / Review |

REMOTE_ADDR |

|

|

IP-Land entspricht nicht Ausstellungsland der Kart |

Blockieren / Review |

REMOTE_ADDR / CARDNO |

|

|

nicht autorisierte Kombination von IP-Länderadress Hohes Risiko / mittleres Risiko |

· IP/Kreditkartenland Kombinationen bearbeiten · Blockieren / Review |

REMOTE_ADDR |

|

|

max. IP-Nutzung |

· Blockieren / Review · Nutzungslimits bearbeite |

REMOTE_ADDR |

|

|

Kontakdaten |

max. Nutzung Email-Adresse |

· Blockieren/ Review · Nutzungslimits bearbeite |

REMORE_ADDR |

|

Adressdaten |

Rechnungsadresse nicht gleich Lieferadresse |

Review |

ADDMATCH |

|

sonstige Daten |

Anzahl verschiedener Länder |

Blockieren / Review |

- |

|

Betrag niedriger als der Bereich / höher als der Bereich |

· Min./max. Betrag bearbeiten · Blockieren / Review |

AMOUNT |

|

|

Orderzeit Periode mit hohem Risiko / Periode mit mittlerem Risiko |

· Review · Risikoperioden bearbeiten |

- |

|

|

Daten in generischer Blacklist / Greylist |

· Blockieren / Review · Blacklist / Greylist bearbeiten: generische Daten |

GENERIC_BL |

|

|

Liefermethode Hohes Risiko / mittleres Risiko / Geringes Risiko |

· Blockieren / Review · Risikobehaftete Liefermethoden bearbeiten |

ECOMSHIPMETHODTYPE |

|

|

Daten zur Liefermethode Hohes Risiko / mittleres Risiko / Geringes Risiko |

· Blockieren / Review · Daten zu risikobehafteten Liefermethoden bearbeiten |

ECOMSHIPMETHODDETAILS |

|

|

Produktkategorie Hohes Risiko / mittleres Risiko / Geringes Risiko |

· Blockieren / Review · Risikobehaftete Produktkategorien bearbeiten |

ITEMFDMPRODUCTCATEGx |

|

|

Zeit bis Lieferung |

· grundsätzlich weniger als x Stunden · Blockieren / Review |

ECOM_SHIPMETHODSPEED |

|

|

Automatische Adressprüfung durch den Acquirer |

Überprüfung OK / Überprüfung nicht OK |

Sperren (Überprüfen, falls im Direktverkauf) / Review |

OWNERZIP |

|

Prüfung der Kartenprüfnummer |

Überprüfung OK / Überprüfung nicht OK |

Sperren (Überprüfen, falls im Direktverkauf) / Review |

CVC |

Konfigurieren der Reisedaten (nur Luftfahrtindustrie)

Wenn zu Ihrem Geschäftsmodell der Umgang mit Luftfahrtdaten gehört, müssen Sie uns außerdem die folgenden Parameter zusammen mit der zu berücksichtigenden Transaktion übermitteln.

| Zu sendende(r) Parameter |

|---|

|

AIPASNAME |

|

AIEXTRAPASNAME*XX* |

|

AIORCITY*XX* |

|

AIORCITYL*XX* |

|

AIDESTCITY*XX* |

|

AIDESTCITYL*XX* |

|

AISTOPOV*XX* |

|

AIFLDATE*XX* |

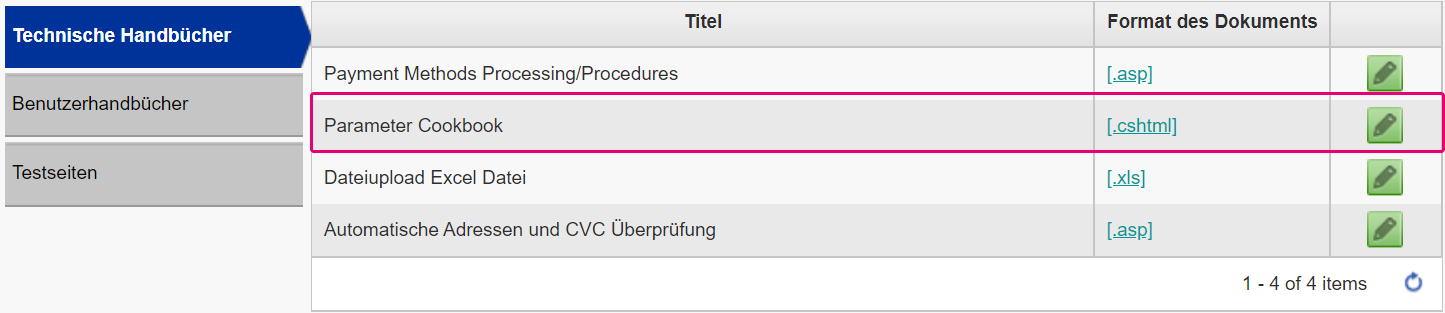

Für weitere Informationen zu diesen Parametern siehe unser Parameter Cookbook in Ihrem Konto. Klicken Sie auf Support > Integration und User Manuals > Technical guides, um darauf zuzugreifen

Listenelemente als Händlerbetrugsregeln anwenden

Sobald Sie Elemente in Ihren White/Grey/Black lists verwaltet haben, müssen Sie unsere Plattform informieren, sobald eine Übereinstimmung auftritt

Führen Sie dazu diese Schritte aus:

- Melden Sie sich im Back Office an. Gehen Sie zu. Gehen Sie zu Fortgeschritten > Betrugserkennung. Wählen Sie unter "Aktivierung und Konfiguration der Mißbrauchserkennung" die Zahlungsart aus, für die Sie Händlerbetrugsregeln konfigurieren möchten

- Wählen Sie in Spalte "Aktion" eine der Einstellungen aus, um zu definieren, wie sich eine Übereinstimmung auf die Bewertung der betreffenden Transaktion auswirken soll

- Sie können die der Einstellung entsprechende Liste bearbeiten. Wählen Sie dazu auf der rechten Seite der Einstellung die Option "Whitelist/Blacklist/Greylist bearbeiten: xxx" aus

Betrug erkennen mit Fingerabdruckerkennung in Geräten

Die Fingerabdruckerkennung in Geräten ist eine Technologie, mit der wir ein bei einer Transaktion verwendetes Gerät eindeutig identifizieren können. Das bedeutet, dass bei der Verwendung desselben Geräts durch Betrüger für verschiedene Transaktionen unser System dies erkennen und die Transaktion sofort sperren kann. Wir verwenden den Parameter-Tag DEVICEID, um das für jede Transaktion verwendete Gerät zu identifizieren.

Abhängig von Ihrer Integration bei uns gibt es einige Maßnahmen, die Sie ergreifen können, um die Fingerabdruckerkennung im Gerät zu aktivieren.

- Wenn Sie unsere eCommerce-Integration verwenden, werden diese Daten auf unserer Zahlungsseite erfasst. Dies erfolgt für Sie also automatisch.

- Wenn Sie unsere DirectLink- oder FlexCheckout-Integration verwenden, müssen Sie einen Tracking-Code zu Ihrer Integration hinzufügen. Der Code muss in den Header einer Ihrer Webseiten eingefügt werden, der beim Besuch der Website durch das Gerät des Karteninhabers geladen wird. Wir empfehlen, ihn zu Ihrer Zahlungsseite hinzuzufügen. Der Code ist in HTML und besteht aus CSS, Javascript und Flash:

<script type="text/javascript" asycn ="true" src ="https://elistva.c om/api/script.js? aid=10376&sid=XXXXXXXXXXXXXXXXXXXXXXXXXXXXXXXX"></script> <noscript><p style="background:url(//elistva.c om/api/assets/c lear.png? aid=10376&sid=XXXXXXXXXXXXXXXXXXXXXXXXXXXXXXXX)"></p></noscript> <object type="application/x-shockwave-flash" data="//elistva.c om/api/udid.swf? aid=10376&sid=XXXXXXXXXXXXXXXXXXXXXXXXXXXXXXXX" width="1" height="1"> <param name="movie" value="//elistva.c om/api/udid.swf? aid=10376&sid=XXXXXXXXXXXXXXXXXXXXXXXXXXXXXXXX" /> </object>

Sie müssen XXXXXXXXXXXXXXXXXXXXXXXXXXXXXXXX im Codeschnipsel mit einer eindeutigen Benutzersitzungskennung im MD5-Format aktualisieren.

Diesem HTML-Code ist ein eindeutiger temporärer und zufälliger Session Identifikator (SID) zugeordnet, der von Ihnen wie in der folgenden Tabelle beschrieben generiert wird.

| Zu sendende(r) Parameter | Beschreibung | Format |

|---|---|---|

| sid |

Die eindeutige Kennung einer Benutzersitzung. Sie müssen den Platzhalter „XXXXXXXXXXXXXXXXXXXXXXXXXXXXXXXX“ mit einer eindeutigen und zufälligen Benutzersitzungskennung im MD5-Format aktualisieren. Dies führt zu einer 32-stelligen hexadezimalen Hash-Zeichenfolge. Wir empfehlen, die für die Transaktion verwendete verkettete PSPID und ORDERID zu hashen. |

32-stellige hexadezimale Hash-Zeichenfolge |

| aid | Die ID des Tracker-Anwendungskontos. | Festwert : 10376 |

Note: Diese Funktion funktioniert nur, wenn eine Fraud Export Scoring-Kategorie (Grün, Orange oder Rot) erfolgreich durch Fraud Expert zurückgegeben wird. Erfahren Sie nachstehend mehr über Fraud Expert.

Häufig gestellte Fragen

3-D Secure ist eine Möglichkeit zum Authentifizieren von Online-Transaktionen, ähnlich der Eingabe einer Geheimzahl oder einer Unterschrift für eine Transaktion auf einem physischen Terminal in einem Geschäft oder Restaurant. Es wurde ursprünglich von VISA unter dem Namen „Verified by VISA“ entwickelt und wenig später von MasterCard (SecureCode), JCB (J/Secure) und American Express (Safekey®) übernommen.

Es gibt verschiedene Formen der Authentifizierung mit 3-D Secure. Je nach Bank des Kunden und Herkunftsland kann es sich um einen Kartenleser oder Digipass, die Eingabe einer Geheimzahl (PIN) oder die Eingabe von Daten handeln, die nur der Karteninhaber kennen kann. Mit 3-D Secure können Händler, die online verkaufen, überprüfen, ob ihre Kunden der wirkliche Karteninhaber sind, um Betrugsfällen vorzubeugen.

Paypage bietet ein komplettes Sortiment mit flexiblen Produkten, ausgereiften Technologien und spezialisiertem Know-how, um Sie bei der Verwaltung und Optimierung Ihrer Online-Betrugsprävention zu unterstützen. Unsere Tools zur Betrugserkennung sind führend in unserer Branche und unsere Experten verfügen über mehr als 20 Jahre Branchen- und Regionalerfahrung. Wir arbeiten eng mit Ihnen zusammen, um eine ganzheitliche Lösung zur Betrugsbekämpfung, welche die Prävention, Erkennung und Management umfasst, zu entwickeln, zu implementieren und zu verwalten. Wir bieten auch umfassende Lösungen für das Rückbelastungs- und Streitfallmanagement an.

Durch Zusammenarbeit mit Paypage können Sie die Lösungen auswählen, die Ihrem Bedarf am besten gerecht werden, und unsere Dienstleistungen so anpassen, dass Funktionen für das Betrugsmanagement auslagert oder mit unserem laufenden Support bei Ihnen intern organisiert werden.