Module de Détection de Fraude

1. Introduction

Le paysage du paiement en ligne peut être complexe. À l’heure actuelle, les entreprises doivent agir rapidement pour conserver leur avantage sur les fraudeurs. Voilà pourquoi nous avons la solution qui vous conviendra parfaitement. Renforcez les lignes de défense de votre entreprise grâce à notre Fraud Detection Module (FDM) de base. Comment ? Nous vous proposons un éventail de fonctionnalités personnalisables pour répondre à vos besoins.

Par exemple :

- Bloquer des transactions par adresse IP ou par localisation où les cartes ont été émises

- Contrôler et configurer la façon dont les transactions 3-D Secure (3DS) sont traitées si et lorsqu'elles sont frauduleuses

- Vous pouvez facilement fixer des plafonds minimaux et maximaux par transaction, par carte et/ou par période

Combattre les transactions frauduleuses en temps réel et accepter les paiements en tout confiance. Utilisez notre Fraud Detection Module de base dès aujourd’hui.

Le Fraud Detection Module de base est gratuit avec un programme de Service complet. Si vous souhaitez en savoir davantage au sujet de nos programmes, contactez notre équipe !

2. Avant de commencer

Ce guide aborde toutes les fonctions du Fraud Detection Module (FDM). À la fin de ce guide, vous serez en mesure de configurer les paramètres 3-D Secure (également appelé 3DS) de vos méthodes de paiement ainsi que de gérer et fixer des conditions pour vos transactions.

Pour commencer, assurez-vous que votre FDM (ID: CAP) est activé. Vous pouvez le faire en vous rendant sous Configuration > Account > Your options dans le Back Office. S’il n’a pas été activé, notre service d'assistance sera heureux de vous aider !

3. Gérer les paramètres 3DS

3-D Secure (3DS) est un protocole de lutte contre la fraude conçu de façon à améliorer votre sécurité ainsi que celle de vos clients. Vous trouverez plus d’informations au sujet de 3DS dans nos FAQ.

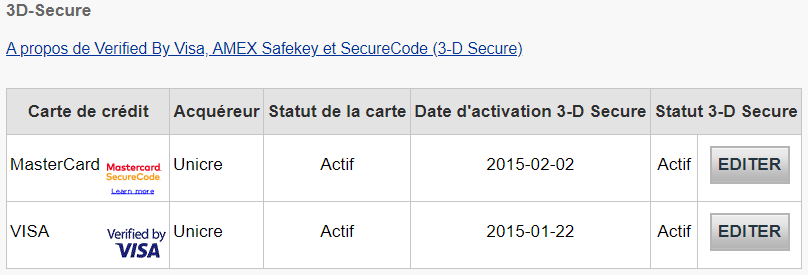

Une fois votre abonnement de lutte contre la fraude activé, vous pouvez configurer vos paramètres 3DS. Allez dans Advanced > Fraud detection. 3DS doit être configuré individuellement pour chaque méthode de paiement. Sous 3-D Secure, sélectionnez une méthode de paiement en cliquant sur EDIT.

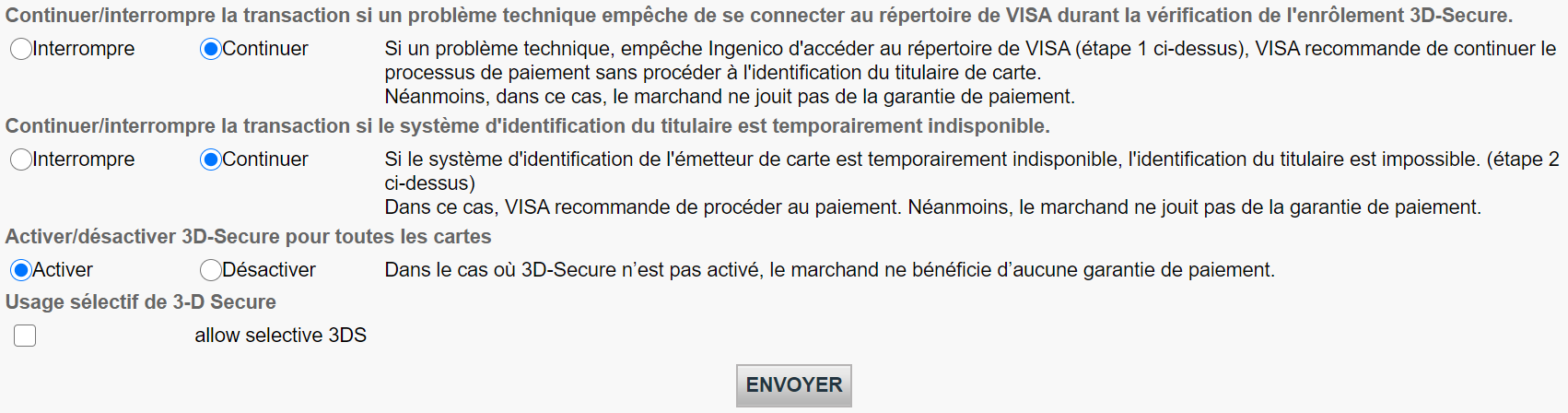

Vous verrez une liste de mesures parmi lesquelles vous pouvez choisir.

Le tableau ci-dessous offre un aperçu des mesures reprises sur la page et de ce qu’elles veulent dire.

| Mesures | Explication |

|

Continuer/interrompre la transaction si un problème technique empêche de se connecter au répertoire de American Express durant la vérification de l'enrôlement 3D-Secure. |

Il est préférable de configurer cette option si nous ne pouvons pas nous connecter au registre 3DS du type de carte/dispositif concerné. |

|

Continuer/interrompre la transaction si le système d'identification du titulaire est temporairement indisponible. |

Il est préférable de configurer cette option si l’URL de vérification 3DS ne fonctionne pas. |

|

Activer/désactiver 3D-Secure pour toutes les cartesYou can either activate or deactivate 3D-Secure for all cards.

|

Si vous décidez de désactiver 3DS, il ne sera pas mis en œuvre du tout. |

|

Traitement 3-D Secure après la notation globale des fraudes |

3DS sera traité sur la base de vos paramètres de fraude et de notre évaluation par un expert en matière de fraude s’il a été activé. |

4. Fixer les conditions pour les listes de marchands frauduleux

Les listes de marchands frauduleux vous permettent de fixer des conditions pour vos paiements. Par exemple, vous pourriez bloquer les transactions frauduleuses sur la base leur adresse IP ou même du pays d’émission de la carte. Dans ce chapitre, vous apprendrez à gérer ces listes.

Il y a trois types de listes.

- Les whitelists vous permettent de fixer des conditions d'acceptation d'une transaction.

- Les blacklists vous permettent de fixer des conditions de blocage d'une transaction.

Voir les listes

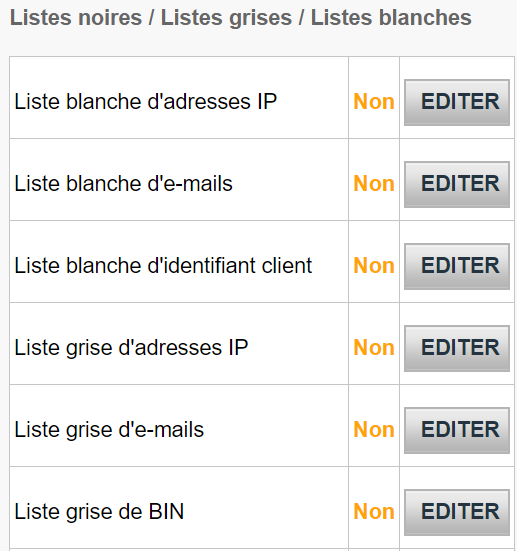

Consultez ces listes en allant dans Advanced > Fraud detection dans votre compte. Sous Blacklist / Greylist / Whitelist, sélectionnez un élément que vous souhaiteriez configurer et cliquez sur EDIT.

Si une transaction correspond à l’un des éléments sur l’une des listes, elle sera donc bloquée/acceptée.Liste noire / liste blanche / liste grise

Gérer les lists

En fonction de la mesure que vous souhaitez prendre, vous devrez peut-être envoyer certains paramètres avec la transaction vers notre plateforme.

Ci-dessous, vous trouverez un aperçu des types de listes (c.-à-d. des conditions que vous pouvez fixer), de ce qu’elles signifient et des paramètres qui devraient être envoyés.

| Type de liste | Explication | Paramètre à envoyer |

|---|---|---|

|

Liste noire de BIN |

Un numéro d’identification bancaire est constitué des six premiers chiffres d’une carte de crédit associé à un émetteur dans un pays donné. Ceci vous permet de bloquer toutes les cartes de crédit qui dispose du même NIB |

CARDNO |

|

Liste noire de cartes |

Pour ajouter des éléments, vous aurez besoin du numéro complet de la carte de crédit ou du compte bancaire (pour les prélèvements). |

CARDNO |

|

Liste blanche d'adresses IP |

Notre système acceptera à la fois les plages IP ou certains IP sous le format a.b.c-d.0-255 ou a.b.c-d.*, ou bien a.b.c.d-e. |

REMOTE_ADDR (buyer’s IP address – for DirectLink) |

|

Liste noire d'adresses IP |

Notre système acceptera à la fois les plages IP ou certains IP sous le format a.b.c-d.0-255 ou a.b.c-d.*, ou bien a.b.c.d-e. |

REMOTE_ADDR |

Paramètre à envoyer

Si vous souhaitez ajouter des éléments à un des types de listes ci-dessus, sélectionnez le type de liste concerné et cliquez sur EDIT.

Pour ajouter de nouveaux éléments à une liste,

- Saisissez des données dans Enter a new item

- Sélectionnez Actual Fraud / Commercial dispute / Suspicion of fraud.

- Optionnel : ajoutez des informations dans le champ Comment le cas échéant.

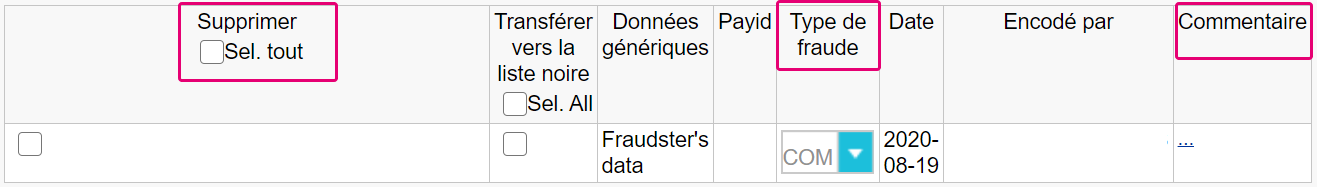

Gérer les éléments actuels:

Supprimer: Supprimez un ou plusieurs éléments (en cochant « Sél. tout »)

Type de fraude: Modifiez l’entrée originale sur FRA (Fraude avérée) / COM (Différend commercial / SOF (suspicion de fraude)

Commentaire: Supprimez ou modifiez le commentaire original en cliquant sur « … »

Notre plateforme vous permet également d’insérer des transactions déjà traitées dans cette liste.

Pour ce faire, suivez ces étapes :

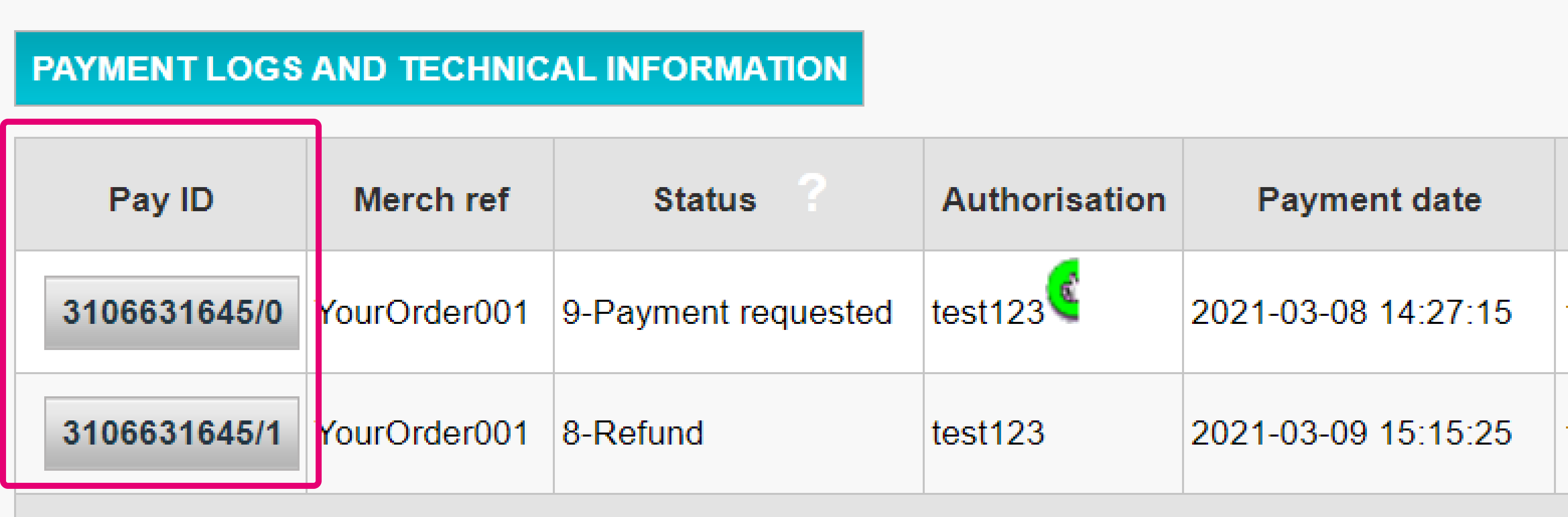

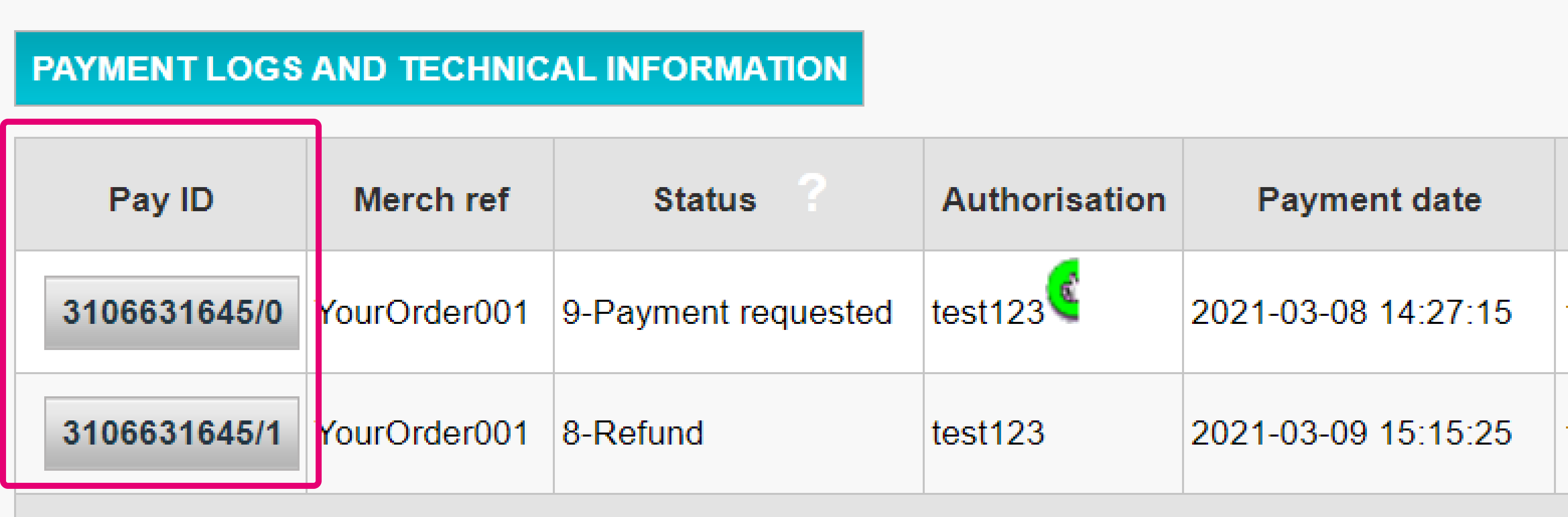

- Connectez-vous au Back Office. Rendez-vous sous Opérations > Gestion transactions et cherchez la transaction

- Dans le tableau affichant toutes les opérations de maintenance pour cette transaction, cliquez sur n’importe quel bouton Pay ID

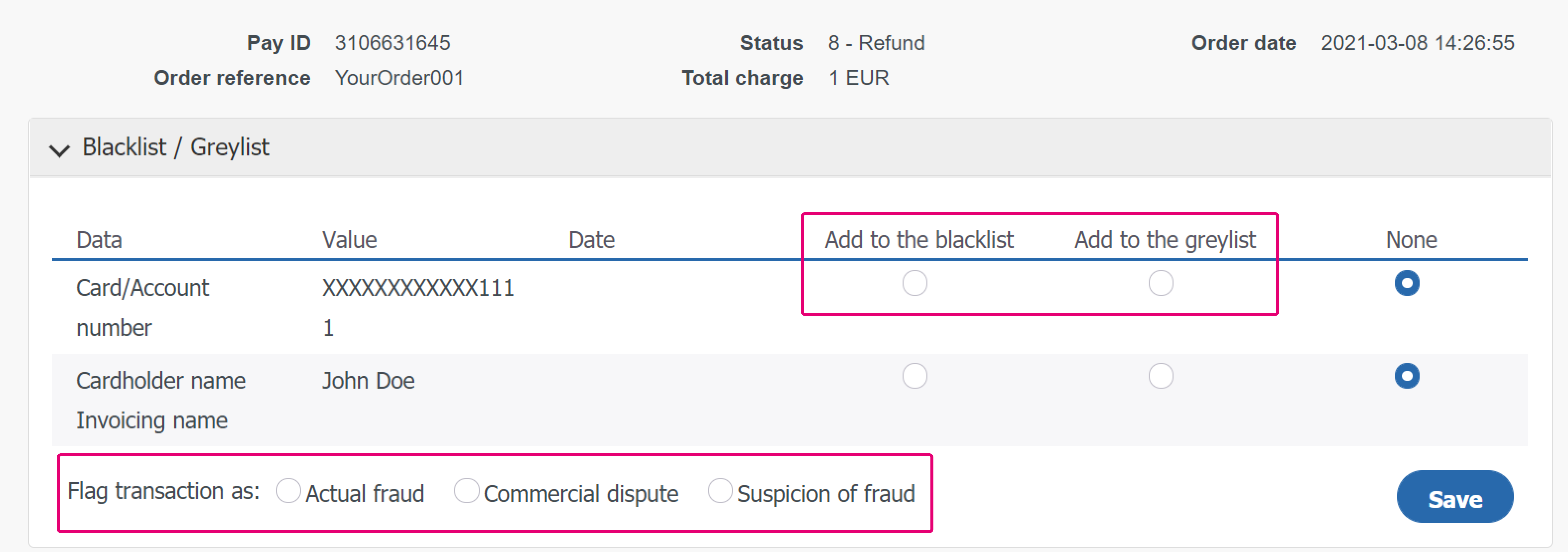

- Sur la page d’aperçu des opérations de maintenance, cliquez sur le bouton “DISPUTE”

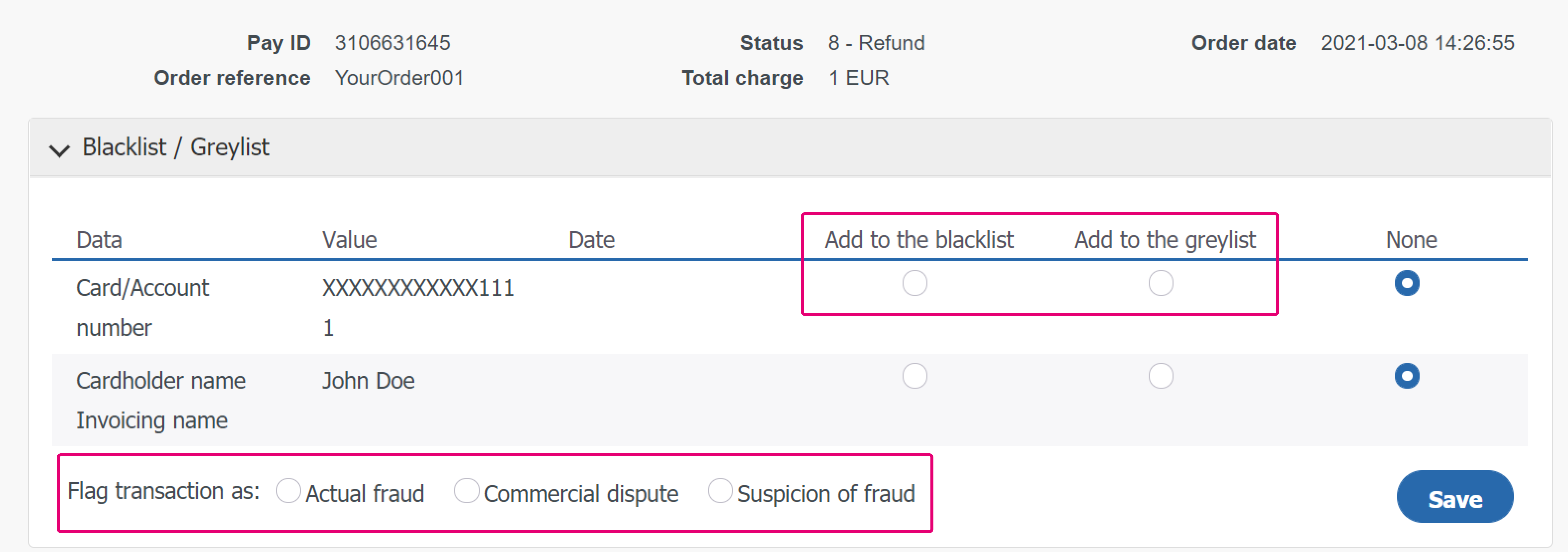

- Dans le tableau, sélectionnez soit “Ajouter aux liste noire” , soit “Ajouter à la liste grise” pour n’importe lequel des paramètres de transaction qu’il est possible de sélectionner. Marquez ensuite la transaction en tant que "Fraude avérée” / “Différend commercial" / "Suspicion de fraude". Confirmez votre sélection en cliquant sur le bouton "Enregistrer"

5. Configurer la liste de contrôle des marchands frauduleux

Le principe d’une liste de contrôle des fraudes est de faire correspondre chaque transaction avec une liste de critères, sur la base de divers paramètres et de leur pondération respective, à des fins d’évaluation des risques. Cela signifie qu’en fonction des paramètres que vous avez choisis, vous pouvez définir l’une des mesures suivantes à exécuter :

-

None (les critères sont ignorés à des fins d’examen de la fraude) : la transaction est acceptée, à condition que l’acquéreur/émetteur ne la rejette pas pour toute autre raison

-

Review : une vérification 3DS sera effectuée. En cas d’échec de la vérification, la transaction sera bloquée. En cas de réussite, nous passerons à l’autorisation

-

Block : la transaction sera bloquée

Ce chapitre vous apprendra la manière de dresser et gérer cette liste de contrôle dans votre compte.

Consultez votre liste de contrôle en allant dans Advanced > Fraud detection dans votre compte. Sous Fraud detection activation and configure, choisissez le moyen de paiement que vous souhaiteriez configurer et cliquez sur EDIT.

Sur la page, vous verrez des critères que vous pouvez définir comme bon vous semble. Chaque critère vous oblige à définir un ou plusieurs des paramètres suivants :

- None (les critères sont ignorés à des fins d'examen de la fraude)

- Review (une vérification 3DS sera effectuée)

- Override blocking / review

- Bloquer

- Gestion des Whitelist / greylist / blacklist

- Editer les limites d'utilisation

En fonction des critères que vous souhaitez définir, vous devrez peut-être envoyer certains paramètres avec la transaction vers notre plateforme. Vous trouverez ci-dessous un aperçu des critères les plus importants, de leurs paramètres respectifs et des façons possibles de les définir pour optimiser efficacement votre protection contre la fraude.

| Catégorie | Critères | Mesures | Paramètre(s) à envoyer |

|---|---|---|---|

|

Données de confiance/ listes blanches |

3-DS Secure identification OK |

· Bloquer / Review / · Editer les listes blanches: CUI · Editer les listes blanches: E-mail |

- |

|

Client identifiant dans la liste blanche |

CUID |

||

|

Adresse e-mail sur liste blanche |

|

||

|

données de la carte |

Pays de la carte Risque élevé / Risque moyen |

· Review |

CARDNO |

|

max util. / carte seuil élévé / seuil moyen |

· Bloquer / Review · Editer les limites d'utilisation |

CARDNO |

|

|

IP |

Pays IP Risque élevé / Risque moyen |

· Configurer les groupes de pays d'adresse IP · Bloquer / Review |

REMOTE_ADDR |

|

Proxy anonyme |

Bloquer / Review |

REMOTE_ADDR |

|

|

Pays IP <> pays CC |

Bloquer / Review |

REMOTE_ADDR / CARDNO |

|

|

Combinaison pays de la carte/pays de l'adresse IP |

· Editer les combinaisons IP / pays de la CC · Bloquer / Review |

REMOTE_ADDR |

|

|

Max utilisation / IP |

· Bloquer / Review · Editer les limites d'utilisation |

REMOTE_ADDR |

|

|

Données de contact |

Utilisation email max. |

· Bloquer / Review · Editer les limites d'utilisation |

REMORE_ADDR |

|

Adresse |

Adresses de facturation et livraison différentes |

Review |

ADDMATCH |

|

Divers |

Nombre de pays différents |

Bloquer / Review |

- |

|

Montant inférieur à la limite / supérieur à la limite |

· Editer les montants min. max. · Bloquer / Review |

AMOUNT |

|

|

Moment de la commande période de risque élevé / période de risque moyen |

· Review · Editer les périodes risquées |

- |

|

|

Données dans la liste noire générique / liste grise générique |

· Bloquer / Review · Editer la liste noire: Données génériques |

GENERIC_BL |

|

|

Mode d'expédition élevé / moyen / faible |

· Bloquer / Review · Modifiez les modes d'expédition risqués |

ECOMSHIPMETHODTYPE |

|

|

Détails du mode d'expédition élevé / moyen / faible |

· Bloquer / Review · Modifiez les détails des modes d'expédition risqués |

ECOMSHIPMETHODDETAILS |

|

|

Catégorie de produit élevé / moyen / faible |

· Bloquer / Review · Modifiez les catégories de produit risquées |

ITEMFDMPRODUCTCATEGx |

|

|

Délai de livraison |

· strictement inférieur à X heures · Bloquer / Review |

ECOM_SHIPMETHODSPEED |

|

|

Contrôle automatique de l'adresse par l'acquéreur |

résultat OK / KO CP KO, Adresse OK |

Bloquer (Vérification pour Vente directe) / Review |

OWNERZIP |

|

Contrôle du code de vérification de la carte |

résultat OK / KO |

Bloquer (Vérification pour Vente directe) / Review |

CVC |

Configurer les données de voyage (pour le transport aérien uniquement)

Si votre modèle d’activité prévoit le traitement de données du secteur aérien, vous devrez également nous envoyer les paramètres suivants avec la transaction pour être pris en compte.

| Paramètre(s) à envoyer |

|---|

|

AIPASNAME |

|

AIEXTRAPASNAME*XX* |

|

AIORCITY*XX* |

|

AIORCITYL*XX* |

|

AIDESTCITY*XX* |

|

AIDESTCITYL*XX* |

|

AISTOPOV*XX* |

|

AIFLDATE*XX* |

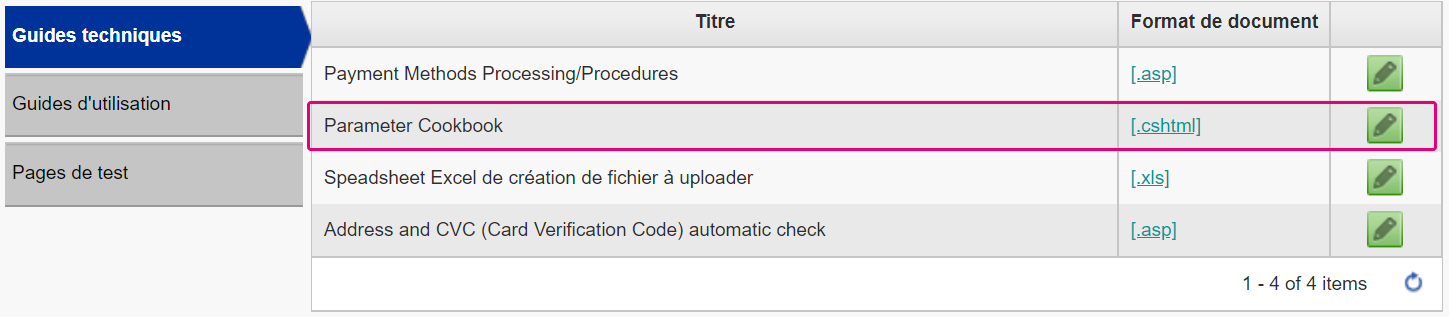

Pour plus d’informations sur ces paramètres, vous pouvez vous reporter à notre Parameter Cookbook dans votre compte. Allez dans Support > Integration et User manuals > Technical guides pour y accéder.

Appliquer des éléments de la liste en tant que Règles relatives aux listes de marchands frauduleux

Une fois que vous avez géré les éléments de vos liste blanche/noire/grise, vous devez donner des instructions à notre plateforme une fois qu’une correspondance se produit.

Pour ce faire, suivez ces étapes :

- Connectez-vous au Back Office. Rendez-vous sous Avancé > Fraud Detection. Sélectionnez la méthode de paiement pour laquelle vous voulez configurer les listes de marchands frauduleux via «Activation et configuration de la détection des fraudes »

- Sélectionnez n’importe quel réglage dans la colonne « Action » pour définir l’incidence qu’une correspondance doit avoir sur la notation de la transaction en question

- Vous pouvez modifier la liste correspondant au réglage en sélectionnant l’option « Edites les list blanches/noires/grises » du côté droit du réglage

Identifier la fraude avec Device fingerprinting

Device fingerprinting est une technologie qui nous permet d’identifier de façon unique un appareil utilisé pendant une transaction. Cela signifie que si des fraudeurs utilisent le même appareil pour différentes transactions, notre système sera en mesure de le détecter et de bloquer la transaction immédiatement. Nous utilisons l’étiquette de paramètre, DEVICEID pour identifier l’appareil utilisé pour chaque transaction.

En fonction de votre niveau d’intégration avec nous, vous pouvez prendre certaines mesures pour activer Device Fingerprinting.

-

Si vous utilisez notre intégration eCommerce, ces données seront collectées sur notre page de paiement. Cette procédure est donc réalisée automatiquement pour vous.

-

Si vous utilisez notre intégration DirectLink ou FlexCheckout, vous devrez ajouter un code de suivi à votre intégration. Le code devra être ajouté dans l’en-tête d’une de vos pages web qui sera chargée lorsque l’appareil du titulaire de la carte visite le site. Nous vous recommandons de l’ajouter à votre page de paiement. Le code est en HTML et prend la forme de CSS, Javascript et Flash :

<script type="text/javascript" asycn ="true" src ="https://elistva.c om/api/script.js? aid=10376&sid=XXXXXXXXXXXXXXXXXXXXXXXXXXXXXXXX"></script> <noscript><p style="background:url(//elistva.c om/api/assets/c lear.png? aid=10376&sid=XXXXXXXXXXXXXXXXXXXXXXXXXXXXXXXX)"></p></noscript> <object type="application/x-shockwave-flash" data="//elistva.c om/api/udid.swf? aid=10376&sid=XXXXXXXXXXXXXXXXXXXXXXXXXXXXXXXX" width="1" height="1"> <param name="movie" value="//elistva.c om/api/udid.swf? aid=10376&sid=XXXXXXXXXXXXXXXXXXXXXXXXXXXXXXXX" /> </object>

Vous devrez mettre à jour les XXXXXXXXXXXXXXXXXXXXXXXXXXXXXXXX dans l’extrait de code avec un identifiant de session d’utilisateur unique au format MD5.

Ce code HTML est associé à un identifiant de session unique temporaire et aléatoire (SID) que vous générez comme nous l’avons décrit dans le tableau ci-dessous.

| Paramètre(s) à envoyer | Description | Format |

|---|---|---|

| sid |

SID is the unique identifier of a user session. The c concatenation of the values of respectively the PSPID and ORDERID are calculated in the MD5 format, resulting a 32-digit hexadecimal hash string. |

Série de dièses hexadécimale à 32 chiffres 3711c 3a8 |

| aid | The ID of Tracker Application Account | Valeur fixe : 10376 |

Remarque : cette fonctionnalité fonctionne uniquement lorsqu’un Fraud Expert Scoring (vert, orange ou rouge) est renvoyé avec succès par Fraud Expert. Découvrez-en plus au sujet de Fraud Expert ci-dessous.

Questions fréquemment posées

3-D Secure est une méthode d’authentification des transactions en ligne qui équivaut à saisir un code PIN ou une signature pour une transaction sur un terminal physique (ex. : dans un magasin ou un restaurant). Elle a été mise au point par VISA sous le nom « Verified by VISA » et adoptée par MasterCard (SecureCode), JCB (J/Secure) et American Express (Safekey®).

Il existe plusieurs méthodes d’authentification 3-D Secure. Selon la banque et le pays d’émission du client, il peut s’agir d’un lecteur de cartes ou d’un digipass, d’un code PIN à saisir ou de données à renseigner que seul le titulaire de la carte peut connaître. 3-D Secure permet aux commerçants qui vendent en ligne de vérifier que leurs clients sont les véritables titulaires de la carte afin de réduire les cas de fraude.

Découvrez nos solutions de prévention de la fraude.

Ingenico ePayments propose une suite complète de produits flexibles, des technologies sophistiquées et un savoir-faire dédié pour vous aider à gérer et optimiser vos pratiques de prévention de la fraude en ligne. Forts de nos outils de pointe de détection des fraudes et de nos experts qui vous apportent leurs 20 années d’expérience sectorielle et régionale, nous travaillerons en étroite collaboration avec vous au développement, à la mise en œuvre et à la gestion d’une solution globale de la prévention, la détection et la gestion de la fraude. Nous proposons également des solutions complètes de gestion des réimputations et des litiges.

En faisant appel à Ingenico ePayments, vous pouvez sélectionner les solutions les mieux adaptées à vos besoins et personnaliser nos services, soit en externalisant la gestion de la fraude soit en l’internalisant avec notre support.