Fraud Export Scoring

Introduction

Fraud Export Scoring est votre réponse pour réduire tout risque de fraude. Notre technologie de pointe vous offre toute une gamme complète d’outils afin de maîtriser les activités frauduleuses.

Fraud Export Scoring utilise une technologie de Fraud Expert Checklist et l’améliore encore en vous permettant de créer des combinaisons de règles complètes qui sont adaptées sur mesure pour répondre aux besoins de votre entreprise. Pour ce faire, nous utilisons un système de notation qui évalue les risques liés à une transaction. Sur la base de la note, vous pouvez décider automatiquement de bloquer ou d’accepter une transaction. Vous pouvez même ajouter une étape supplémentaire d’analyse détaillée pour la même transaction par le biais d’une autre procédure automatisée qui détermine si vous la bloquerez ou l’accepterez en définitive ! Si vous avez des doutes quant à la façon de traiter certaines transactions, nos spécialistes en matière de fraude peuvent même les évaluer et les traiter à votre place. Grâce à nos années d’expérience, nous serons toujours en mesure de prédire les schémas de comportements malveillants et de déjouer les fraudeurs avant qu’ils ne frappent.

Ce guide présente les fonctionnalités qu’offre notre solution Fraud Export Scoring

(FDMAs).

1. Pour commencer

Fraud Export Scoring

est également appelé Fraud Detection Module Advanced Scoring (FDMAs).

Veillez à ce que l'option Fraud Detection Module Advanced Scoring (ID: CAP 2) soit activée. Allez dans Configuration > Account > Your options pour configurer les différents éléments personnalisables.

2. Gérer les paramètres 3DS

3-D Secure (3DS) est un protocole de lutte contre la fraude conçu de façon à améliorer votre sécurité ainsi que celle de vos clients. Vous trouverez plus d’informations au sujet de 3DS dans nos FAQ.

Définir les paramètres possibles

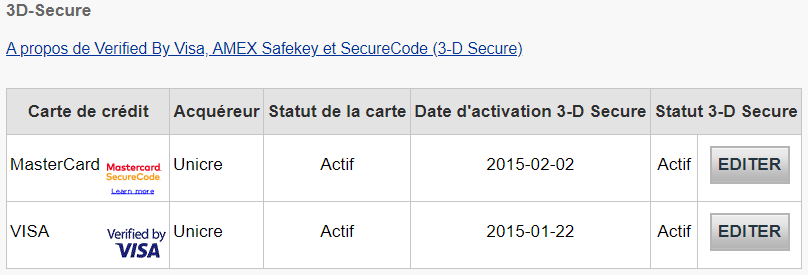

Une fois votre abonnement de lutte contre la fraude activé, vous pouvez configurer vos paramètres 3DS. Allez dans Advanced > Fraud detection. 3DS doit être configuré individuellement pour chaque méthode de paiement. Sous 3-D Secure, sélectionnez une méthode de paiement en cliquant sur EDIT.

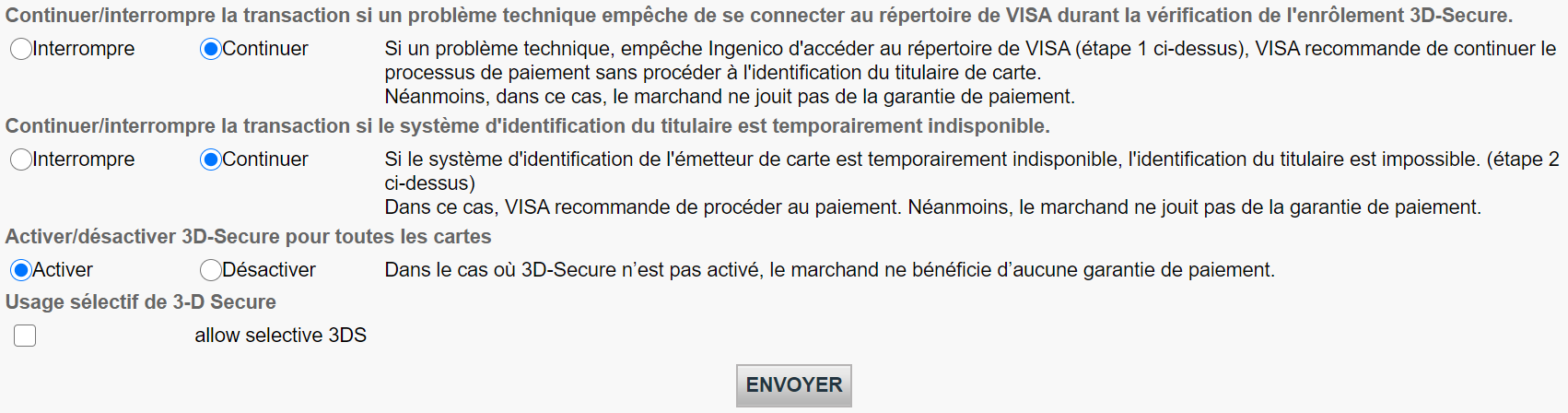

Vous verrez une liste de mesures parmi lesquelles vous pouvez choisir.

Le tableau ci-dessous offre un aperçu des mesures reprises sur la page et de ce qu’elles veulent dire.

| Mesures | Explication |

|---|---|

|

Continuer/interrompre la transaction si un problème technique empêche de se connecter au répertoire de American Express durant la vérification de l'enrôlement 3D-Secure. |

Il est préférable de configurer cette option si nous ne pouvons pas nous connecter au registre 3DS du type de carte/dispositif concerné. |

|

Continuer/interrompre la transaction si le système d'identification du titulaire est temporairement indisponible. |

Il est préférable de configurer cette option si l’URL de vérification 3DS ne fonctionne pas. |

|

Activer/désactiver 3D-Secure pour toutes les cartesYou can either activate or deactivate 3D-Secure for all cards. |

Si vous décidez de désactiver 3DS, il ne sera pas mis en œuvre du tout. |

|

Traitement 3-D Secure après la notation globale des fraudes |

3DS sera traité sur la base de vos paramètres de fraude et de notre évaluation par un expert en matière de fraude s’il a été activé. |

3. Fixer les conditions pour les listes de marchands frauduleux

Les listes de marchands frauduleux vous permettent de fixer des conditions pour vos paiements. Par exemple, vous pourriez bloquer les transactions frauduleuses sur la base leur adresse IP ou même du pays d’émission de la carte. Dans ce chapitre, vous apprendrez à gérer ces listes.

Il y a trois types de listes.

- Les whitelists vous permettent de fixer des conditions d'acceptation d'une transaction.

- Les blacklists vous permettent de fixer des conditions de blocage d'une transaction.

- Les greylists vous permettent de fixer des conditions d'examen d'une transaction ou pour la soumettre à d'autres processus.

Avant que vos réglages entrent en vigueur

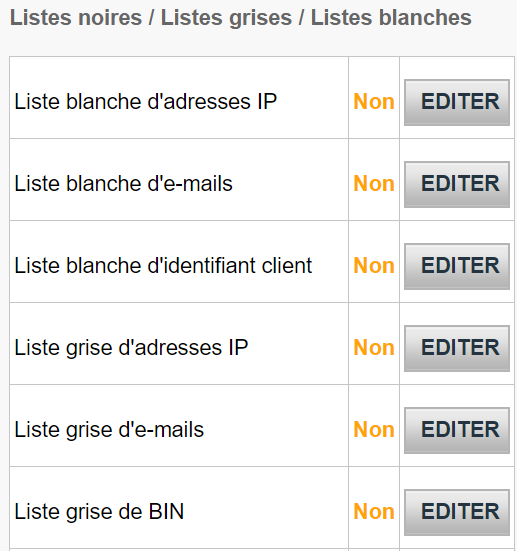

Voir les listes

Consultez ces listes en allant dans Advanced > Fraud detection dans votre compte. Sous Blacklist / Greylist / Whitelist, sélectionnez un élément que vous souhaiteriez configurer et cliquez sur EDIT.

Gérer les whitelists

Vous pouvez utiliser les whitelists pour fixer des conditions d’acceptation d’une transaction. Les whitelists ont la préséance sur les paramètres de blocage (blacklist) et d’examen (greylist) si une correspondance a été détectée.

En fonction de la mesure que vous souhaitez prendre, vous devrez peut-être envoyer certains paramètres avec la transaction vers notre plateforme.

Ci-dessous, vous trouverez un aperçu des types de listes (c.-à-d. des conditions que vous pouvez fixer), de ce qu’elles signifient et des paramètres qui devraient être envoyés.

| Type de liste | Explication | Paramètre à envoyer |

|---|---|---|

|

IP address whitelist |

Notre système acceptera à la fois les plages IP ou certains IP sous le format a.b.c-d.0-255 ou a.b.c-d.*, ou bien a.b.c.d-e. |

REMOTE_ADDR |

|

Unique customer identifier whitelist |

L'identifiant unique du client (Customer Unique Identifier) est un identifiant attribué à votre client (par exemple, le nom, le numéro client ou l'adresse électronique) |

CUID |

|

Email whitelist |

Peut être une adresse fixe ou un spectre complet d'adresses (domaines) comportant un astérisque (« * ») avant le signe « @ » |

|

Gérer les blacklists

Les Blacklists exécutent un blocage ou un examen si une correspondance est identifiée.

| Type de liste | Explication | Paramètre à envoyer |

|---|---|---|

|

Card blacklist |

Pour ajouter des éléments, vous aurez besoin du numéro complet de la carte de crédit ou du compte bancaire (pour les prélèvements). |

CARDNO |

|

BIN blacklist |

Un numéro d’identification bancaire est constitué des six premiers chiffres d’une carte de crédit associé à un émetteur dans un pays donné. Ceci vous permet de bloquer toutes les cartes de crédit qui dispose du même NIB |

CARDNO |

|

IP blacklist |

Notre système acceptera à la fois les plages IP ou certains IP sous le format a.b.c-d.0-255 ou a.b.c-d.*, ou bien a.b.c.d-e. |

REMOTE_ADDR |

|

E-mail blacklist |

Peut être une adresse fixe ou un spectre complet d'adresses (domaines) comportant un astérisque (« * ») avant le signe « @ » |

|

|

Name blacklist |

Génère deux versions de la désignation : le « Nom exact » et la « Correspondance partielle » |

CN |

|

Phone blacklist |

Génère deux versions de la désignation : le « Numéro exact » et la « Correspondance partielle » |

N° DE TÉLÉPHONE DU TITULAIRE |

|

Generic blacklist |

Liste complète personnalisée comprenant les données que vous souhaitez |

GENERIC_BL |

Gérer les greylists

Les greylists vous permettent de fixer des conditions d’examen d’une transaction si une correspondance est identifiée.

| Type de liste | Explication | Paramètre à envoyer |

|---|---|---|

|

Card greylist |

Pour ajouter des éléments, vous aurez besoin du numéro complet de la carte de crédit ou du compte bancaire (pour les prélèvements). |

CARDNO |

|

BIN greylist

|

Un numéro d’identification bancaire est constitué des six premiers chiffres d’une carte de crédit associé à un émetteur dans un pays donné. Ceci vous permet de bloquer toutes les cartes de crédit qui dispose du même NIB |

CARDNO |

|

IP greylist |

Notre système acceptera à la fois les plages IP ou certains IP sous le format a.b.c-d.0-255 ou a.b.c-d.*, ou bien a.b.c.d-e. |

REMOTE_ADDR |

|

E-mail greylist |

Peut être une adresse fixe ou un spectre complet d'adresses (domaines) comportant un astérisque (« * ») avant le signe « @ » |

|

|

Name greylist |

Génère deux versions de la désignation : le « Nom exact » et la « Correspondance partielle » |

CN |

|

Phone greylist

|

Génère deux versions de la désignation : le « Numéro exact » et la « Correspondance partielle » |

N° DE TÉLÉPHONE DU TITULAIRE |

|

Generic greylist |

Liste complète personnalisée comprenant les données que vous souhaitez |

GENERIC_BL |

Ajouter/gérer des éléments dans une liste

Si vous souhaitez ajouter des éléments à un des types de listes ci-dessus, sélectionnez le type de liste concerné et cliquez sur EDIT.

Pour ajouter de nouveaux éléments à une liste,

- Saisissez des données dans Enter a new item.

- Sélectionnez Actual Fraud / Commercial dispute / Suspicion of fraud.

- Optionnel : ajoutez des informations dans le champ Comment le cas échéant.

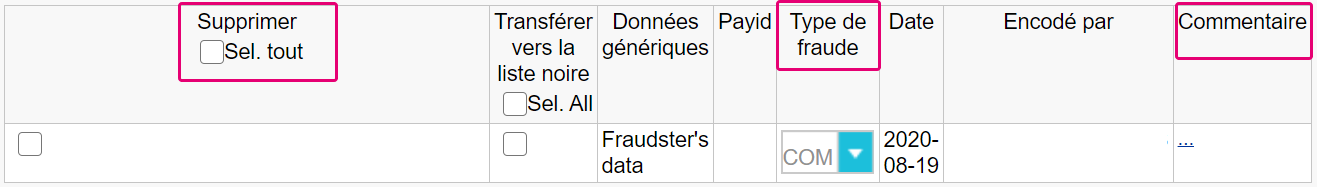

Gérer les éléments existants dans les listes

Si vous souhaitez gérer les éléments dans une liste, vous pouvez le faire en utilisant soit :

- Delete : retirer un ou plusieurs éléments en cochant All

- Fraud type :Modifiez l’entrée originale en FRA (fraude effective) / COM (litige commercial) / SOF (suspicion de fraude).

- Comment :Supprimez ou modifiez le commentaire original pour votre élément en cliquant sur « … »

Notre plateforme vous permet également d’insérer des transactions déjà traitées dans cette liste.

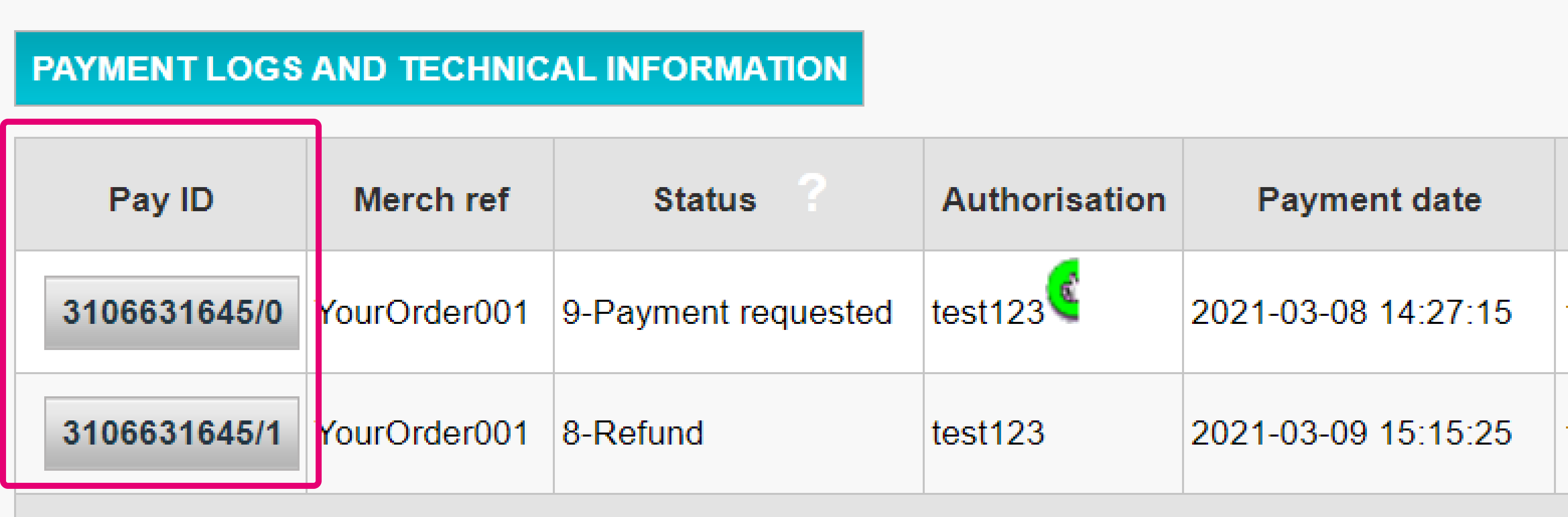

Pour ce faire, suivez ces étapes :

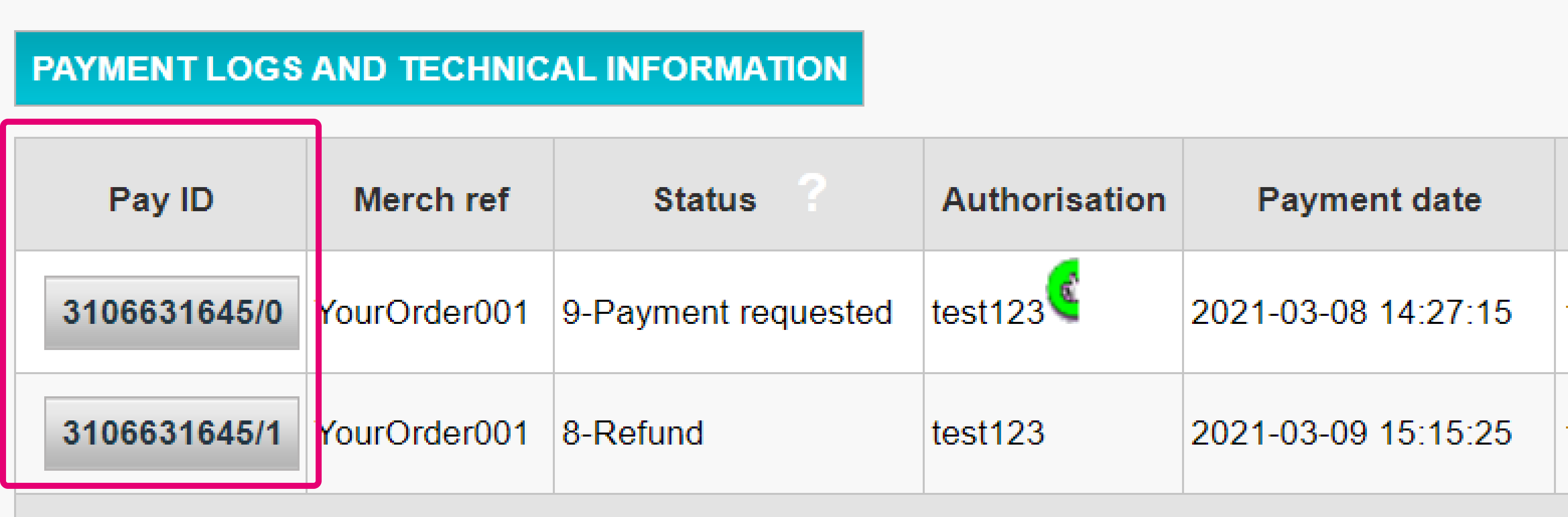

- Connectez-vous au Back Office. Rendez-vous sous Opérations > Gestion transactions et cherchez la transaction

- Dans le tableau affichant toutes les opérations de maintenance pour cette transaction, cliquez sur n’importe quel bouton Pay ID

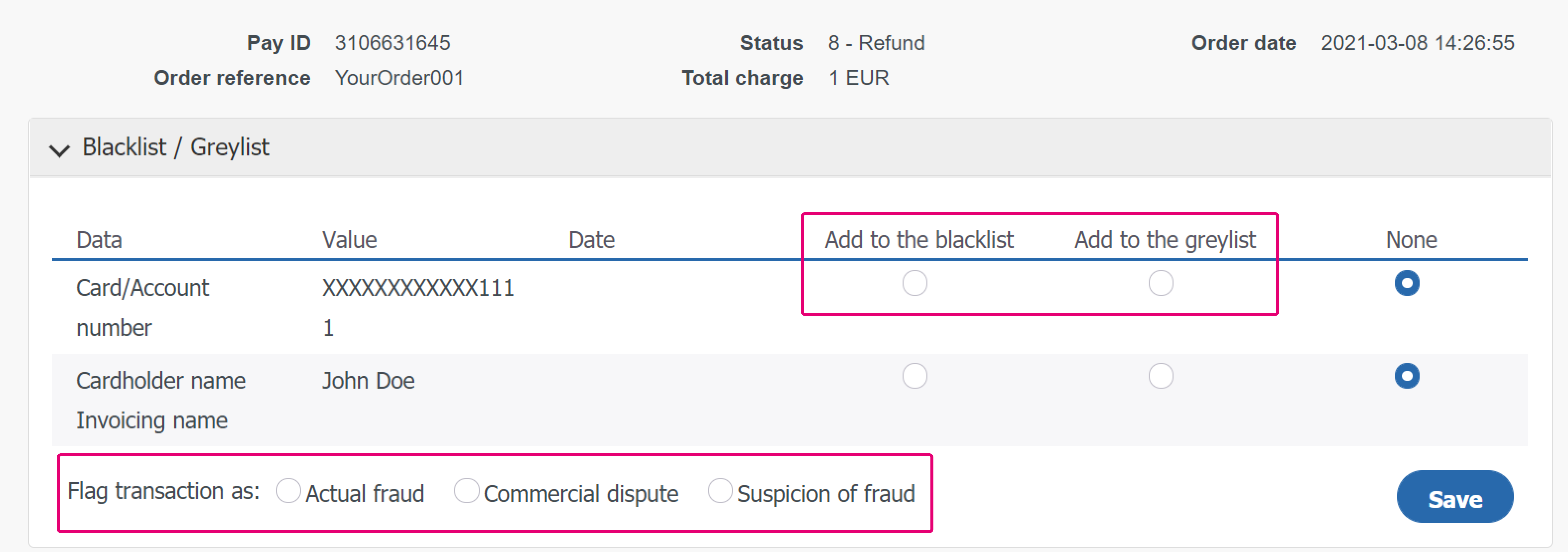

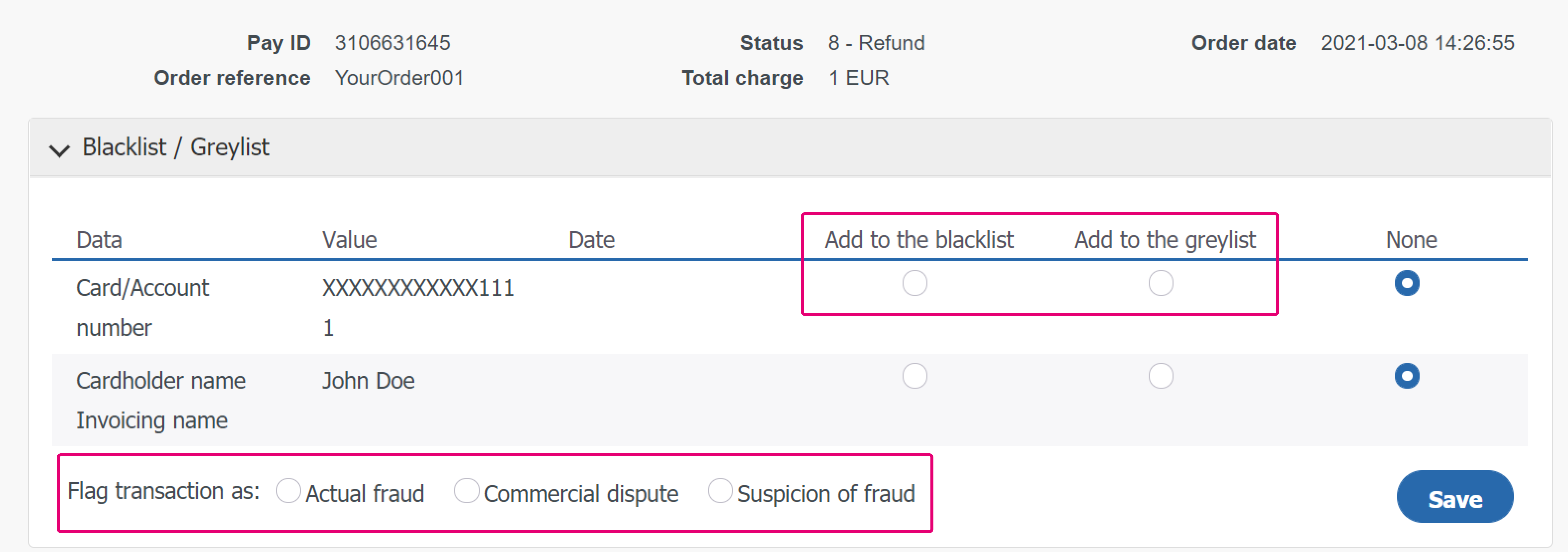

- Sur la page d’aperçu des opérations de maintenance, cliquez sur le bouton “DISPUTE”

- Dans le tableau, sélectionnez soit “Ajouter aux liste noire” , soit “Ajouter à la liste grise” pour n’importe lequel des paramètres de transaction qu’il est possible de sélectionner. Marquez ensuite la transaction en tant que "Fraude avérée” / “Différend commercial" / "Suspicion de fraude". Confirmez votre sélection en cliquant sur le bouton "Enregistrer"

3.1 Whitelist

Whitelists exécutent Baisser la note / Remplacer le blocage si une correspondance est identifiée

|

Type de liste |

Remarques |

Paramètre(s) à envoyer avec la transaction |

|---|---|---|

|

IP address whitelist |

Notre système acceptera à la fois les plages IP ou certains IP sous le format a.b.c-d.0-255 ou a.b.c-d.*, ou bien a.b.c.d-e. |

REMOTE_ADDR |

|

Unique customer identifier whitelist |

L'identifiant unique du client (Customer Unique Identifier) est un identifiant attribué à votre client (par exemple, le nom, le numéro client ou l'adresse électronique) |

CUID |

|

Email whitelist |

Peut être une adresse fixe ou un spectre complet d'adresses (domaines) comportant un astérisque (« * ») avant le signe « @ » |

|

3.2 Blacklist

Blacklists exécutent Augmenter la note / bloquer si une correspondance est identifiée.

|

Type de liste |

Remarques |

Paramètre(s) à envoyer avec la transaction |

|---|---|---|

|

Card blacklist |

Pour ajouter des éléments, vous aurez besoin du numéro complet de la carte de crédit ou du compte bancaire (pour les prélèvements). |

CARDNO |

|

BIN blacklist |

Un numéro d’identification bancaire est constitué des six premiers chiffres d’une carte de crédit associé à un émetteur dans un pays donné. Ceci vous permet de bloquer toutes les cartes de crédit qui dispose du même NIB |

CARDNO |

|

IP blacklist |

Notre système acceptera à la fois les plages IP ou certains IP sous le format a.b.c-d.0-255 ou a.b.c-d.*, ou bien a.b.c.d-e. |

REMOTE_ADDR |

|

E-mail blacklist |

Peut être une adresse fixe ou un spectre complet d'adresses (domaines) comportant un astérisque (« * ») avant le signe « @ » |

|

|

Name blacklist |

Génère deux versions de la désignation : le « Nom exact » et la « Correspondance partielle » |

CN |

|

Phone blacklist |

Génère deux versions de la désignation : le « Numéro exact » et la « Correspondance partielle » |

N° DE TÉLÉPHONE DU TITULAIRE |

|

Generic blacklist |

Liste complète personnalisée comprenant les données que vous souhaitez |

GENERIC_BL |

4. Gérer la notation des fraudes

Ce chapitre vous apprendra la manière de fixer et gérer la notation des fraudes.

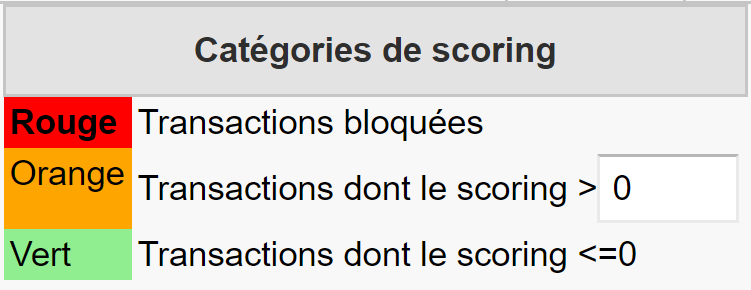

Le principe de la notation des fraudes consiste à attribuer une note à chaque transaction sur la base de divers paramètres et de la pondération respective que vous leur avez attribuée ! La note finale sera classée :

- Verte : les transactions ayant une note verte sont considérées comme présentant un faible risque de fraude. Elles sont considérées comme étant sûres et seront acceptées à condition que l’acquéreur/émetteur ne la rejette pas pour toute autre raison.

- Orange : les transactions ayant une note orange sont considérées comme présentant un risque de fraude modéré. Cela veut dire que certaines règles ont été déclenchées et qu’elles pourraient être douteuses. Nous vous recommandons de vérifier les transactions qui sont classées dans cette catégorie avant d’envoyer vos biens ou de fournir vos services.

- Rouge : les transactions ayant une note rouge sont considérées comme présentant un risque de fraude élevé et seront bloquées.

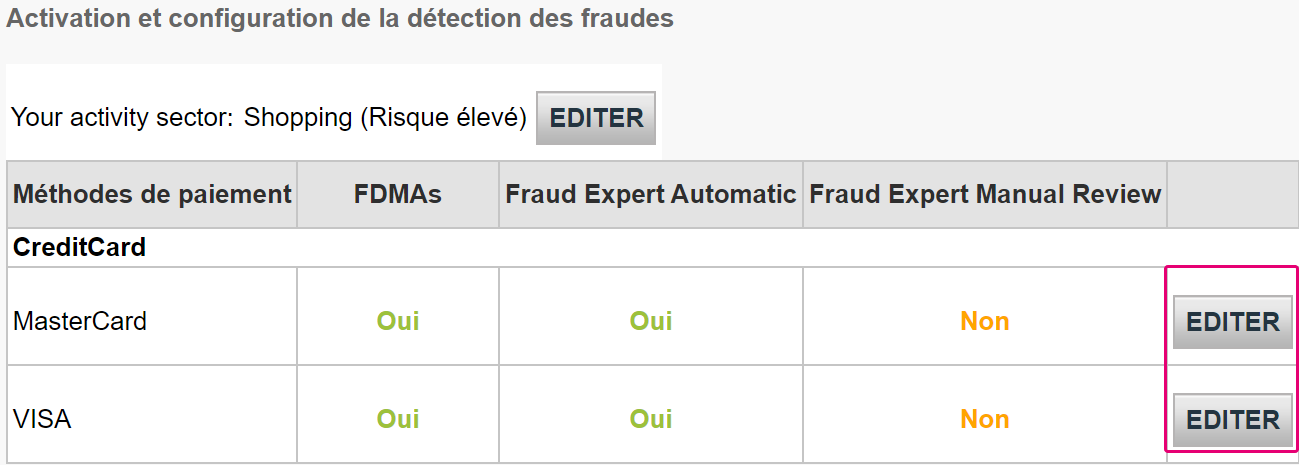

Configurez votre notation de fraude en allant dans Advanced > Fraud detection dans votre compte. Sous Fraud detection activation and configure, choisissez le moyen de paiement que vous souhaiteriez configurer et cliquez sur EDIT.

Vous pouvez définir une transaction comme étant de risque faible/modéré/élevé en fixant une note pour les transactions de risque modéré en bas du tableau.

Définir le scoring

Sur la même page, vous verrez des critères que vous pouvez définir comme bon vous semble. Chaque critère vous oblige à définir un ou plusieurs des paramètres suivants :

- None (les critères sont ignorés et aucun examen ne sera réalisé)

- Review (une vérification 3-D Secure sera réalisée si Selective 3DS est actif)

- Override blocking / review

- Block

- Gestion des Whitelist / greylist / blacklist

- Edit usage limit

En fonction des critères que vous souhaitez définir, vous devrez peut-être nous envoyer certains paramètres avec la transaction. Vous trouverez ci-dessous un aperçu des critères les plus importants, de leurs paramètres respectifs et des façons possibles de les définir pour optimiser efficacement votre protection contre la fraude.

| Catégorie | Critères | Réglages possibles | Paramètre(s) à envoyer avec la transaction |

|---|---|---|---|

|

Trusted data / whitelists |

3-DS Secure identification OK |

· Block / Review / · Edit whitelist: CUI · Edit whitelist: E-mail |

- |

|

CUI whitelist identification |

CUID |

||

|

E-mail on whitelist |

|

||

|

Card data |

Card country high / medium risk |

· Review |

CARDNO |

|

Max amount / card high / medium threshold |

· Block / Review · Edit usage limits |

CARDNO |

|

|

IP data |

IP country high / medium risk |

· Configure IP country groups · Block / Review |

REMOTE_ADDR |

|

Anonymous proxy |

Block / Review |

REMOTE_ADDR |

|

|

IP cty differs from CC cty |

Block / Review |

REMOTE_ADDR / CARDNO |

|

|

Unauthorised card country / IP country combination high / medium risk |

· Edit IP/CC country pairs · Block / Review |

REMOTE_ADDR |

|

|

Max utilisation / IP |

· Block / Review · Edit usage limits |

REMOTE_ADDR |

|

|

Contact data |

Max e-mail utilisation |

· Block / Review · Edit usage limits |

REMORE_ADDR |

|

Address data |

Invoicing address different to delivery address |

Review |

ADDMATCH |

|

Miscellaneous data |

Number of different countries |

Block / Review |

- |

|

Amount lower / higher than range |

· Edit min max amount · Block / Review |

AMOUNT |

|

|

Time of order high - / medium risk period |

· Review · Edit risky periods |

- |

|

|

Data in generic blacklist / greylist |

· Block / Review · Edit blacklist / greylist: generic data |

GENERIC_BL |

|

|

Shipping Method high / medium / low risk |

· Block / Review · Edit risky Shipping Methods |

ECOMSHIPMETHODTYPE |

|

|

Shipping Method Details High / medium / low risk |

· Block / Review · Edit risky Shipping Method Details |

ECOMSHIPMETHODDETAILS |

|

|

Product Category High / medium / low risk |

· Block / Review · Edit risky Product Categories |

ITEMFDMPRODUCTCATEGx |

|

|

Time to Delivery |

· Strictly less than X hours · Block / Review |

ECOM_SHIPMETHODSPEED |

|

|

Automatic address verification by the acquirer |

result OK / KO |

Block (Review if in Direct Sale) / Review |

OWNERZIP |

|

Card verification code check |

result OK / KO |

Block (Review if in Direct Sale) / Review |

CVC |

Données de voyage (transport aérien uniquement)

Si votre modèle d'activité prévoit des données du secteur aérien, les paramètres suivants doivent être envoyés avec la transaction pour être pris en compte.

| Paramètre à envoyer |

|---|

|

AIPASNAME |

|

AIEXTRAPASNAME*XX* |

|

AIORCITY*XX* |

|

AIORCITYL*XX* |

|

AIDESTCITY*XX* |

|

AIDESTCITYL*XX* |

|

AISTOPOV*XX* |

|

AIFLDATE*XX* |

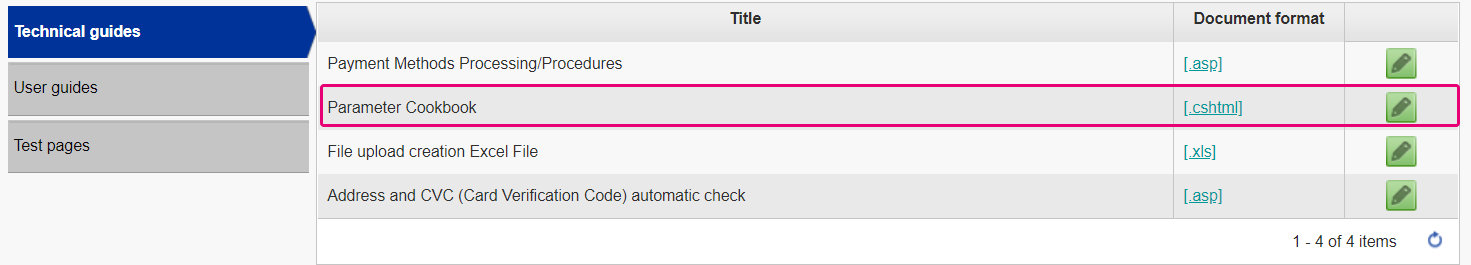

Vous trouverez des informations détaillées sur les paramètres dans notre Guide d'utilisation des paramètres (Assistance > Intégration et modes d'emploi > Guides techniques).

Appliquer des éléments de la liste en tant que Règles relatives aux listes de marchands frauduleux

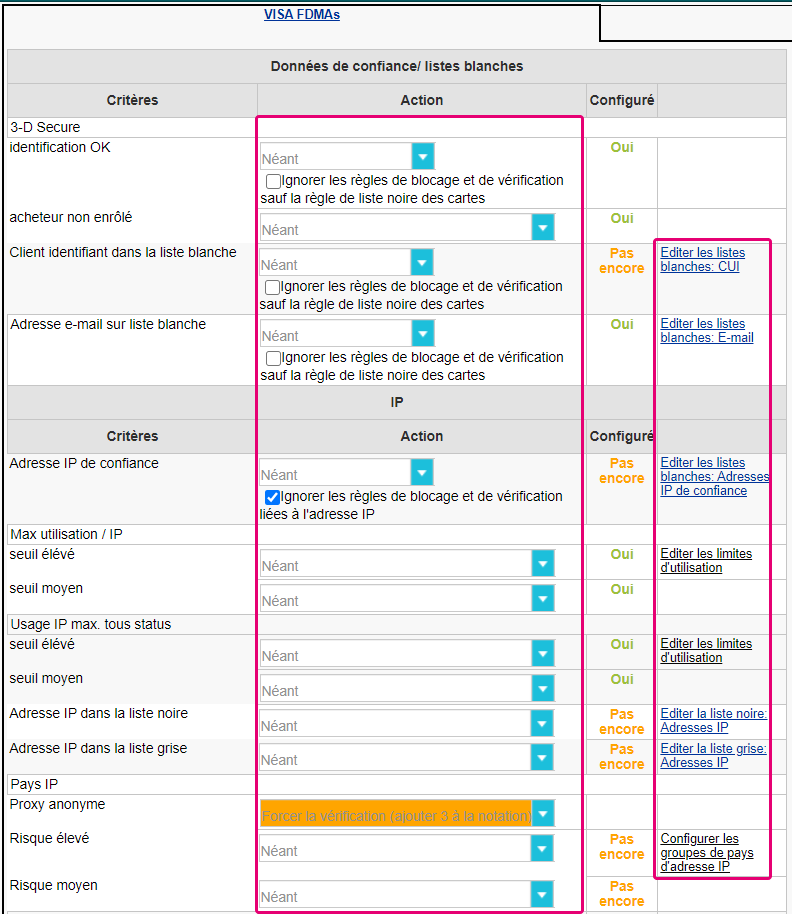

Une fois que vous avez géré les éléments de vos liste blanche/noire/grise, vous devez donner des instructions à notre plateforme une fois qu’une correspondance se produit.

Pour ce faire, suivez ces étapes :

- Connectez-vous au Back Office. Rendez-vous sous Avancé > Fraud Detection. Sélectionnez la méthode de paiement pour laquelle vous voulez configurer les listes de marchands frauduleux via «Activation et configuration de la détection des fraudes »

- Sélectionnez n’importe quel réglage dans la colonne « Action » pour définir l’incidence qu’une correspondance doit avoir sur la notation de la transaction en question

- Vous pouvez modifier la liste correspondant au réglage en sélectionnant l’option « Edites les list blanches/noires/grises » du côté droit du réglage

Device Fingerprinting

Device fingerprinting est une technologie qui nous permet d’identifier une seule fois un appareil. Cela empêche les fraudeurs d’utiliser un appareil deux fois. Le paramètre de retour DEVICEID est utilisé pour identifier l’appareil que le fraudeur utilise.

-

Pour le mode e-Commerce, vous ne devez pas modifier votre intégration. Nous réaliserons automatiquement la vérification sur notre page de paiement sécurisée.

-

Pour DirectLink et/ou FlexCheckout, vous devez ajouter un code de suivi à votre intégration. Nous vous recommandons d’ajouter le code dans l’en-tête de votre page de paiement. Cela garantit qu’il sera traité suffisamment longtemps pour fonctionner correctement et une seule fois uniquement pendant une session d’utilisateur.

<script type="text/javascript" asycn ="true" src ="https://elistva.c om/api/script.js? aid=10376&sid=XXXXXXXXXXXXXXXXXXXXXXXXXXXXXXXX"></script> <noscript><p style="background:url(//elistva.c om/api/assets/c lear.png? aid=10376&sid=XXXXXXXXXXXXXXXXXXXXXXXXXXXXXXXX)"></p></noscript> <object type="application/x-shockwave-flash" data="//elistva.c om/api/udid.swf? aid=10376&sid=XXXXXXXXXXXXXXXXXXXXXXXXXXXXXXXX" width="1" height="1"> <param name="movie" value="//elistva.c om/api/udid.swf? aid=10376&sid=XXXXXXXXXXXXXXXXXXXXXXXXXXXXXXXX" /> </object>

| Paramètre à envoyer | Description | Format |

|---|---|---|

| sid |

L’identifiant unique d’une session d’utilisateur. Vous devez mettre à jour les caractères de remplacement « XXXXXXXXXXXXXXXXXXXXXXXXXXXXXXXX » avec un identifiant de session d’utilisateur unique et aléatoire au format MD5, qui générera une série de dièses hexadécimale à 32 chiffres. Nous recommandons de hacher le PSPID et l’ORDERID concaténés utilisés pour la transaction. |

Série de dièses hexadécimale à 32 chiffres 3711c 3a8 |

| aid | The ID of Tracker Application Account | Valeur fixe : 10376 |

Remarque: Cette fonctionnalité fonctionne uniquement lorsqu’une catégorie (verte, orange ou rouge) est renvoyée avec succès par le module Fraud Export Scoring.

5. Gérer les paramètres Fraud Expert

Fraud Expert est un système d’apprentissage automatique qui vous fournit un deuxième avis d’expert par le biais d’une couche supplémentaire de sécurité. Il recourt à des données mises en commun de transactions passées de tous nos clients dans divers secteurs.

Les données sont ensuite utilisées pour créer une prédiction précise de la fraude et évaluer la légitimité de chaque transaction qui passe par votre site de e-commerce grâce à ces prédictions. Cela signifie que les transactions seront non seulement vérifiées avec les règles que vous avez fixées manuellement, mais qu’elles passeront aussi au travers d’une barrière supplémentaire de protection. Fraud Expert est réactif. À mesure que de nouvelles transactions sont réalisées avec des clients, Fraud Expert adapte en permanence ses prédictions et répond à de nouvelles menaces dans l’écosystème du paiement.

Que peut-il faire pour vous au juste ? Il peut :

- Détecter des fraudes à un stade précoce et assurer que votre entreprise soit protégée contre les attaques de fraude complexes dès le départ.

- Supprimer les erreurs humaines et prévenir des rejets de commandes valides.

- Sous-traiter l’examen manuel de transactions douteuses ainsi que geler les transactions douteuses que vous voulez examiner vous-même.

Ce chapitre vous apprendra comment activer et configurer les paramètres de Fraud Expert.

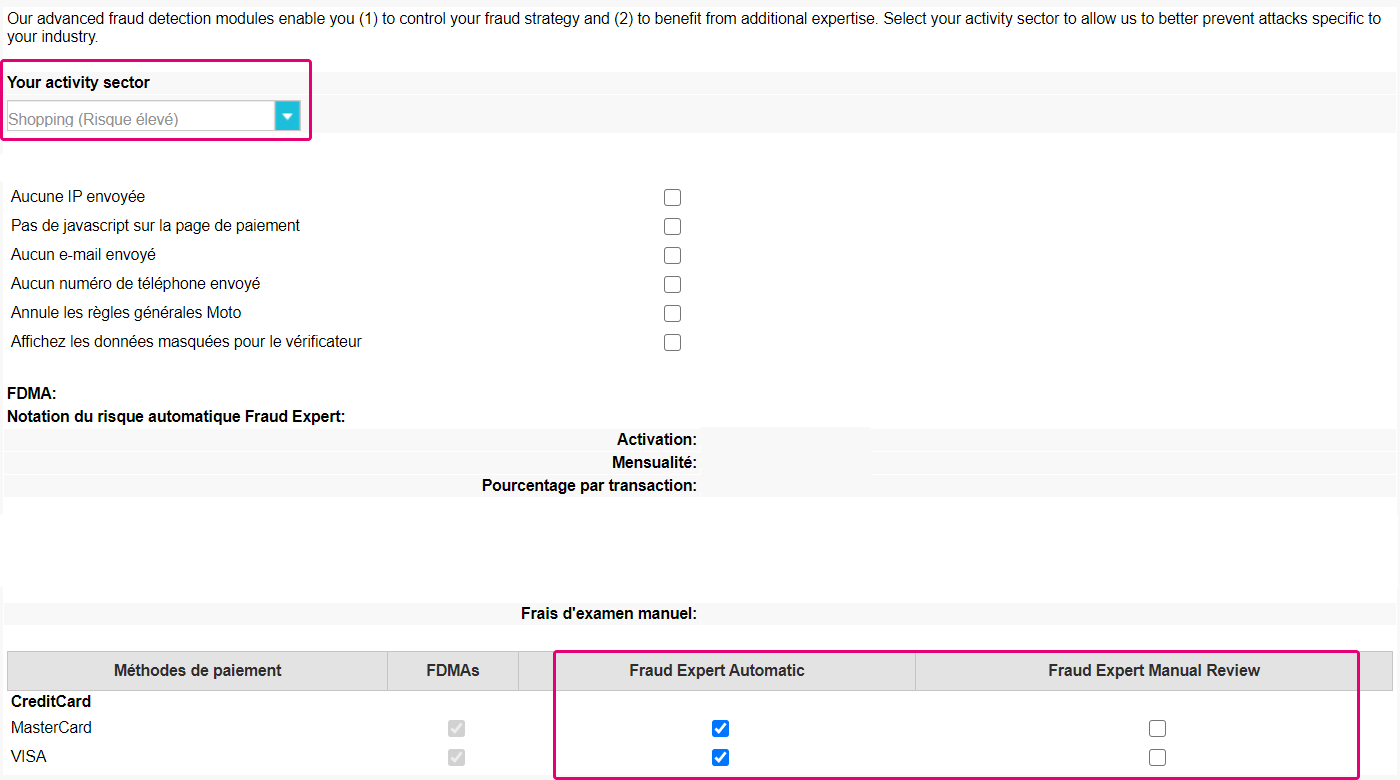

Déterminer le secteur d’activité et les modes d’examen

Tout d’abord, vous devrez définir votre secteur d’activité. Sur la base de votre secteur d’activité, notre outil Fraud Expert formulera des règles et critères de notation prédéfinis adaptés à votre secteur. Allez dans Advanced > Fraud detection > Your Activity Sector. Cliquez sur EDIT.

Sur la même page, vous pouvez également décider si vous voulez automatiser ou examiner manuellement vos transactions. Vous pouvez le faire pour toutes vos méthodes de paiement. Cela signifie que si vous sélectionnez :

Sur la même page, vous pouvez également décider si vous voulez automatiser ou examiner manuellement vos transactions. Vous pouvez le faire pour toutes vos méthodes de paiement. Cela signifie que si vous sélectionnez :

- Automatic : les transactions qui passent par votre site de e-commerce seront soit acceptées soit bloquées automatiquement.

- Manual Review : les transactions qui passent par votre site de e-commerce seront examinées manuellement par des experts chez Paypage.

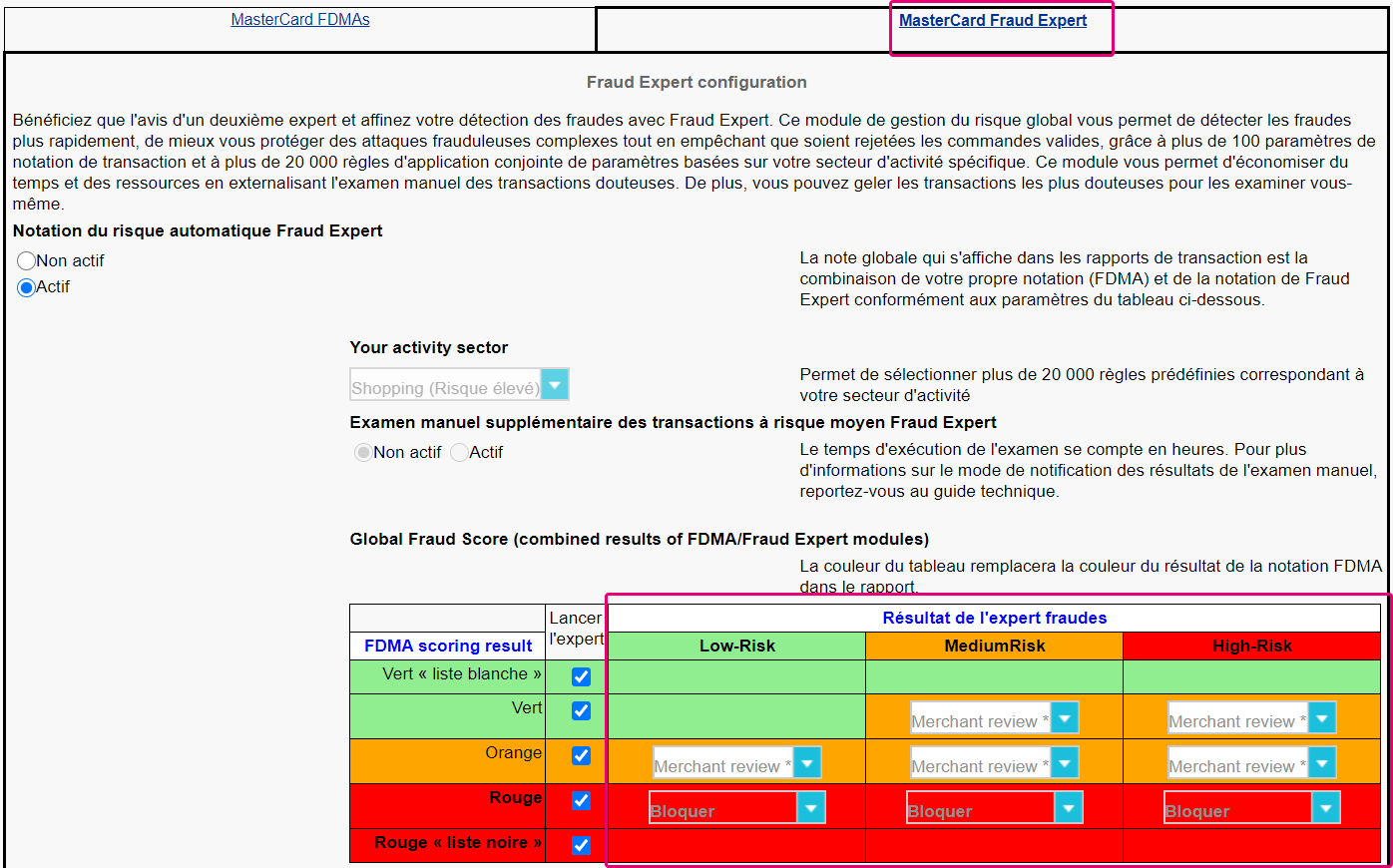

Définir le comportement de Fraud Expert

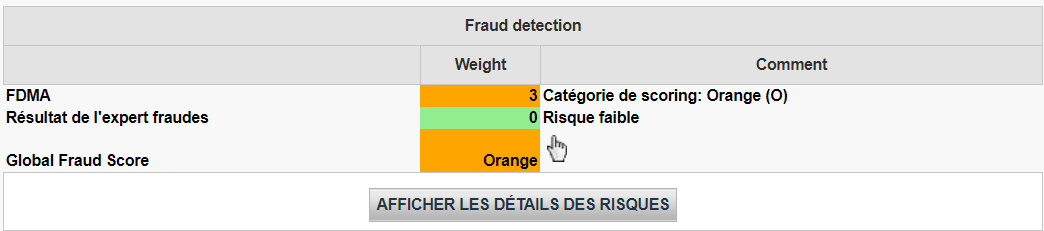

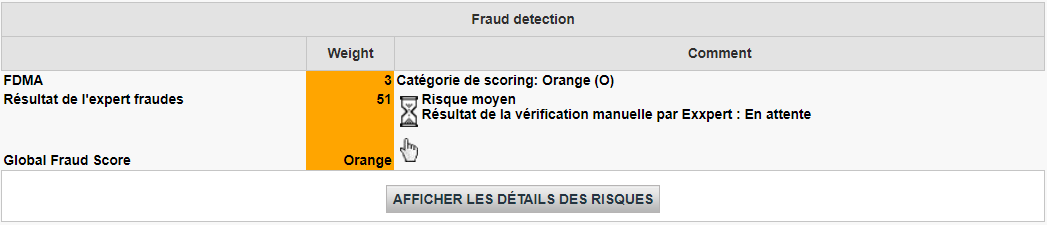

Après avoir défini votre secteur d’activité, nous pouvons à présent définir les mesures qui peuvent être prises avec Fraud Expert. Les transactions qui passent pas votre site de e-commerce seront définies par un Global Fraud Score.

Un Global Fraud Score est une note (verte, orange ou rouge) constituée d’une combinaison de votre propre configuration (également appelée liste de contrôle FDMA) que vous avez fixée au Chapitre 4 et deFraud Expert. En tenant compte de ces deux facteurs, un Global Fraud Score est créé pour chaque transaction qui passe par votre site de e-commerce.

- Vert : les transactions ayant une note verte sont considérées comme présentant un faible risque de fraude. Elles sont considérées comme étant sûres et seront acceptées à condition que l’acquéreur/émetteur ne la rejette pas pour toute autre raison.

- Orange : les transactions ayant une note orange sont considérées comme présentant un risque de fraude modéré. Cela veut dire que certaines règles ont été déclenchées et qu’elles pourraient être douteuses. Nous vous recommandons de les vérifier une fois de plus avant d’envoyer vos biens ou de fournir vos services.

- Rouge : les transactions ayant une note rouge sont considérées comme présentant un risque de fraude élevé et seront bloquées.

Pour commencer, allez dans Advanced > Fraud detection. Choisissez le moyen de paiement que vous souhaitez configurer et cliquez sur EDIT.

Une fois qu’une méthode de paiement a été sélectionnée, vous verrez deux onglets en haut de l’écran. Sélectionnez l’onglet Fraud Expert comme indiqué sur la capture d’écran.

Sur la page, vous verrez votre matrice Global Fraud Score. Vous pouvez définir les mesures à prendre ou comportements à adopter sur la base du Global Fraud Score de vos transactions.

Par exemple, une transaction peut avoir une note verte (faible risque de fraude) sur la base de vos paramètres FDMA (tels que vous les avez définis au Chapitre 4). Cependant, notre système Fraud Expert peut attribuer une note rouge à la même transaction (risque de fraude élevé). Vous pouvez alors décider de la mesure que vous voulez prendre si une transaction obtient une note de ce type.

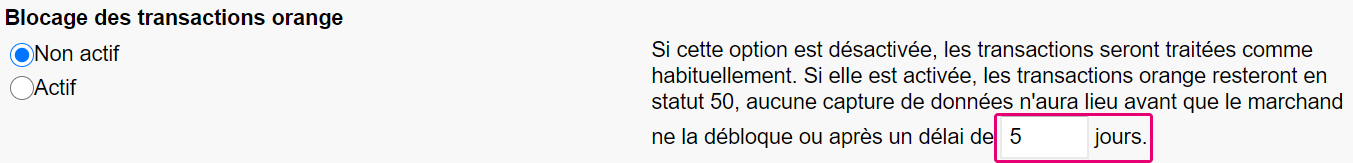

Gérer les transactions orange

Comme nous l’avons dit plus tôt, les transactions ayant une note orange sont considérées comme présentant un risque de fraude modéré. Avec la matrice Global Fraud Score, vous pouvez « geler » les transactions orange pour réaliser un examen manuel. Ceci vous permet de réexaminer vous-même les transactions avant de prendre une décision définitive.

Recommandation : nous vous recommandons de ne pas attendre pour prendre une décision. Une fois la période de gel terminée, si aucune mesure n’a été prise, le paiement sera traité automatiquement !

Vous pouvez décider de la durée de la période de gel en allant dans l’onglet Fraud Expert de chaque méthode de paiement.

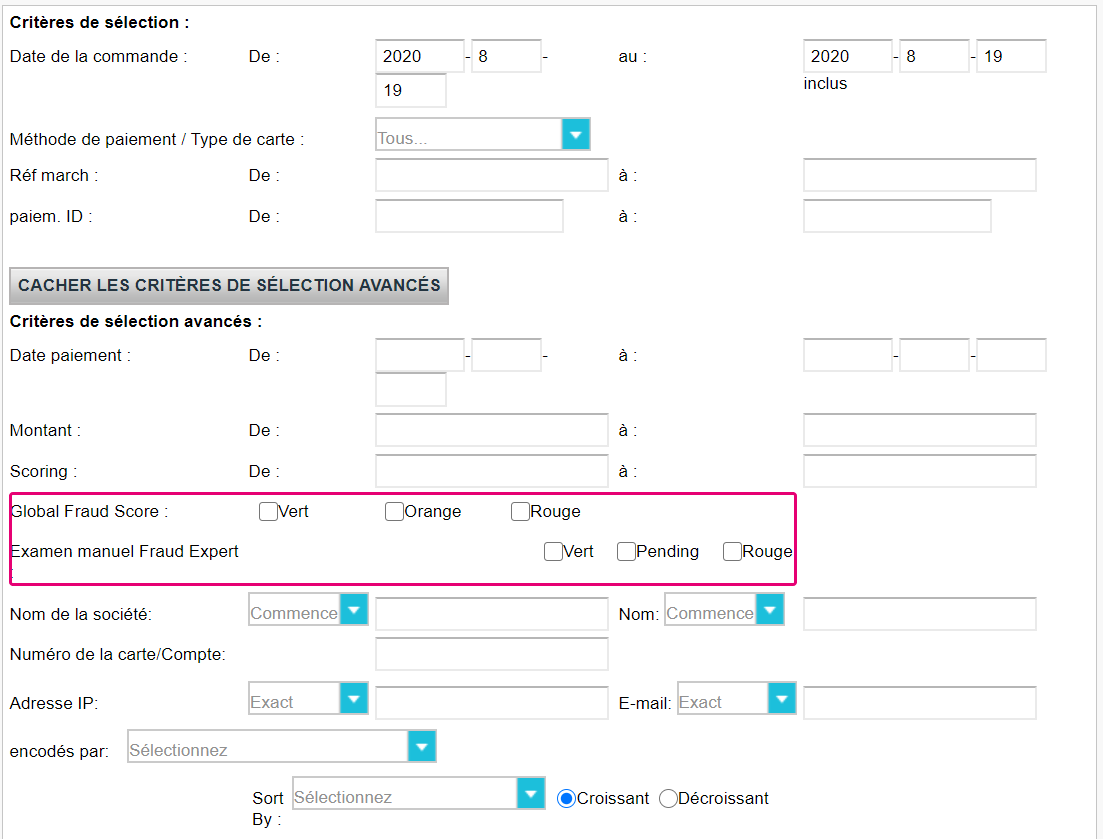

Après avoir décidé de la période de gel, vous pouvez voir toutes les transactions orange concernées en allant sur Operations > View Transactions. Sélectionnez ADVANCED SEARCH CRITERIA. Cherchez les transactions avec les filtres Risk Category et Fraud Expert Manual Review.

Dans la liste des transactions affichées, vous verrez des symboles en-dessous de la colonne Global Fraud Score.

- Symbole de main : cliquez sur ce symbole pour accepter ou bloquer les transactions.

- Symbole de sablier : les transactions dotées de ce symbole seront acceptées ou bloquées en fonction des résultats de notre examen Fraud Expert.

Questions fréquemment posées

3DS v2

A partir du 1er janvier 2021 pour l'Union Européenne et à partir du 14 septembre 2021 pour le Royaume-Uni, les règles d’authentification forte entreront en vigueur pour tous les paiements digitaux en Europe. À l'heure actuelle, les banques, les prestataires de services de paiement et les réseaux de cartes travaillent tous sur des solutions techniques qui répondront aux exigences de la DSP2. Pour accepter les paiements après le 1er janvier, vous devrez vous assurer que ces solutions techniques fonctionneront avec votre boutique en ligne.

Afin d’accepter les paiements des plus grands réseaux de cartes au monde, Visa, Mastercard et Amex, il est impératif que vous ayez implémenté la solution de sécurité 3D-Secure pour votre boutique en ligne. Le 3D-Secure est utilisé depuis 2001 et vise à améliorer la sécurité des transactions par carte en ligne, mais une nouvelle version a été développée pour faciliter les exigences de l’authentification forte de la DSP2.

Nous vous recommandons d'utiliser 3D-Secure, car cela permet d'éviter les risque de fraude et vous dégage également de toute responsabilité en cas de fraude. À partir du 1er janvier 2021, le 3D-Secure sera également nécessaire pour accepter les paiements des principales cartes.

La deuxième Directive Européenne relative aux Services de Paiement (2015/2366 DSP2), entrée en vigueur en janvier 2018 et qui vise à assurer la protection des consommateurs pour tous les types de paiement, en promouvant un paysage de paiements encore plus ouverts et concurrentiels. En tant que fournisseur de services de paiement, nous sommes fiers d’être certifiés selon la norme DSP2 depuis le 29 mai 2018.

L'une des principales exigences de la DSP2 concerne l’authentification forte (SCA) qui sera requise pour toutes les transactions électroniques dans l'UE à partir du 1er janvier 2021 pour l'Union Européenne et à partir du 14 septembre 2021 pour le Royaume-Uni. L’authentification forte exigera que les détenteurs de cartes s'identifient avec au moins DEUX des trois méthodes suivantes :

• quelque chose qu’ils connaissent (code PIN, mot de passe, …)

• quelque chose qu’ils possèdent (lecteur de carte, mobile, …)

• quelque chose qu’ils sont (reconnaissance vocale, empreinte digitale, …)

Cela signifie que vos clients ne pourront plus, en pratique, effectuer un paiement par carte en ligne en utilisant uniquement les informations figurant sur leurs cartes. Par exemple, ils devront valider leur identité via une application bancaire connectée à leur téléphone et nécessitant un mot de passe ou une empreinte digitale pour approuver leur achat.

Plus d'informations sur DSP2 sont disponibles ici : https://www.europeanpaymentscouncil.eu/sites/default/files/infographic/2018-04/EPC_Infographic_PSD2_April%202018.pdf

3DSv2 invite les marchands à envoyer des informations supplémentaires (obligatoire / recommandé..). Tout ce que vous devez savoir, en tant que marchand peut être trouvé ici:

La COF en résumé : le client effectue une première transaction avec un commerçant via 3D-S (CIT). À partir de cette première expérience, le commerçant est en mesure d’effectuer des transactions récurrentes (abonnement ou avec l’autorisation du client -> création d’un jeton), identifiées en tant que transactions MIT.

Les MIT font partie des exceptions envisagées avec la 3DSv2., si elles remplissent toutes les conditions suivantes:

- transactions ultérieures à une CIT initiale

- La CIT a été effectuée avec une authentification obligatoire

- Un lien d’identification dynamique est créé entre la CIT initiale et les MIT ultérieures

Après l’authentification initiale, des exceptions/exclusions s’appliquent:

- Soit en raison d’exceptions légales récurrentes qui s’appliquent aux abonnements avec un montant et une périodicité fixes (il est conseillé aux commerçants d’authentifier le montant total et de fournir le détail du nombre de paiements autorisés avec les détenteurs de carte)

- Soit parce que les autres types de transactions sont exclues du périmètre de la SCA... au risque exclusif du commerçant en cas de débit rejeté (protection limitée au montant authentifié) ET besoin pour l’émetteur d’accepter ce risque :

- COF non programmée: le principe des transactions ultérieures est convenu avec le détenteur de la carte, mais le montant et/ou la périodicité n’est pas fixé(e)

- Pratiques sectorielles: progressif, absence de présentation, etc...

Pour la période de transition, les programmes ont défini une identification par défaut à utiliser pour les MIT ultérieures créées avant l’introduction de la 3DS v2.

Étant donné que les émetteurs ne nous ont pas encore communiqué de données fiables, nous ne disposons pas d’informations à ce sujet. MasterCard réalise actuellement des sondages en Europe, mais les résultats sont susceptibles de varier sensiblement d’un pays à l’autre. La situation continuera d’évoluer jusqu’à septembre. En janvier 2019, seuls 2/3 des émetteurs avaient achevés la certification EMVCo v2.1 et dans la liste des émetteurs, la prise en charge des exceptions variait entre 80 % (récurrent) et 50 % (liste blanche).

Si vous utilisez notre page page de paiement Paypage Paypage s’occupera de tous les champs obligatoires.

Si vous êtes intégré en DirectLink, ce qui signifie que vous avez votre propre page de paiement, nous avons un exemple Javascript disponible sur la page de support pour collecter les données obligatoires.

Pour la collecte facultative d'informations, reportez-vous à notre page de support pour savoir comment intégrer avec Paypage.

Que se passe-t-il si le marchand demande 3-D Secure et que la banque émettrice ne le déclenche pas ?

À moins que l’authentification soit une étape obligatoire (c.-à-d. en cas d’enregistrement de carte ou de transaction initiale d’une série de transactions récurrentes), les émetteurs peuvent décider de transmettre l’authentification. Dans ce type de scénario, l’émetteur sera responsable en cas de rejet de débit.

Ajouter valeur de la carte (Add Card Value) fait référence au cas où un fournisseur de portefeuille utilise le protocole 3DS pour ajouter une carte à son portefeuille. Cette procédure sera mise en œuvre par le fournisseur de portefeuille concerné.

La version 2 du 3D-Secure est une évolution des programmes 3D-Secure version 1 existants: Verified by Visa, Mastercard SecureCode, AmericanExpress SafeKey, Diners/Discover ProtectBuy et JCB J/Secure. Il est basé sur une spécification élaborée par EMVco. EMVCo a pour objectif de faciliter l'interopérabilité et l'acceptation mondiales des transactions de paiement sécurisées. Il est supervisé par les six organisations membres d’EMVCo - American Express, Discover, JCB, Mastercard, UnionPay et Visa - et soutenu par des dizaines de banques, marchands, processeurs, vendeurs et autres parties prenantes du secteur qui participent en tant qu’associés EMVCo.

L'une des principales différences de la version 2 réside dans le fait que l'émetteur peut utiliser un grand nombre de données issues de la transaction afin de déterminer le risque de la transaction (analyse basée sur les risques). Pour les transactions à faible risque, les émetteurs ne contestent pas la transaction (par exemple, n'envoient pas de SMS au titulaire de la carte) bien qu'ils authentifient la transaction (transaction fluide – sans authentification forte). Inversement, pour les transactions à haut risque, les émetteurs exigeront que le titulaire de la carte s'authentifie avec un SMS ou un moyen biométrique (challenge) ou autre.

Par ailleurs, l’authentification forte (SCA) requise à partir du 1er janvier 2021 pour l'Union Européenne et à partir du 14 septembre 2021 pour le Royaume-Uni, comme spécifié dans DSP2, entraînera une augmentation substantielle du nombre de transactions nécessitant l'utilisation de l'authentification 3-D Secure. L'utilisation de la version 2 de 3-D Secure devrait limiter autant que possible l'impact négatif sur la conversion.

En bref, 3-D Secure version 2 signifie :

• Vous devrez implémenter le 3-D Secure avant le 1er janvier 2021 si vos transactions tombent sous les exigences relatives aux directives de l'UE PSD2 SCA (au cas où vous ne supporteriez pas déjà le 3-D Secure).

• La transmission de données supplémentaires est conseillé (et dans certains cas requis) lors de l’envoie de la transaction pour soutenir l'évaluation des risques effectuée par l'émetteur dans le cas de 3-D Secure version 2.

• Nous vous conseillons de vérifier si votre politique de confidentialité en ce qui concerne le GDPR est à jour, car vous pourriez partager des données supplémentaires avec des tiers.

• Une expérience utilisateur bien meilleure pour vos clients

Le marché s’attend à un pourcentage substantiel des transactions utilisant la version 2 de 3-D Secure qui suivra un flux fluide, ce qui n’exige rien de plus du détenteur de la carte par rapport aux flux de paiement actuels de la solution 3-D Secure. Cela signifie que vous bénéficiez d’une hausse en matière de sécurité et de transfert de responsabilité fourni par les programmes 3-D Secure, tandis que la conversion de votre procédé de check-out ne devrait pas être affectée négativement.

Cette situation est possible uniquement si vous êtes intégré via DirectLink seulement (page du commerçant / FlexCheckOut), en tant que Paypage page de paiement hébergée, Paypage recueille les données obligatoires.

Tout d’abord, Paypage identifiera le flux à rediriger vers la v1 ou la v2 en fonction du numéro de la carte.

Si la carte est associée à la V2, les cas suivants peuvent se produire:

Données obligatoires:

- Si des données erronées sont transmises, la transaction est bloquée

- S’il manque des données, Paypage redirigera votre transaction vers le flux de la v1

- Si aucune donnée n’est transmise, la transaction n’est PAS bloquée, mais redirigée vers le flux de la v1

Données recommandées ou facultatives:

- si aucune donnée n’est transmise, la transaction n’est PAS bloquée, mais elle ne peut pas bénéficier de l’exception.

Puisque cela est tributaire de la volonté de l’acquéreur, la disponibilité de 3DSv2 dépendra des acquéreurs individuels.

La plupart des acquéreurs français prendront en charge l’authentification approfondie des clients d’ici le 14 septembre 2019, mais pas les exceptions. L’introduction des exceptions sera mise à disposition par les acquéreurs individuels entre octobre 2019 et mars 2020.

Pour faciliter les choses à la fois pour les commerçants et les consommateurs, PSD2 permet certaines exemptions de l’authentification forte des clients. Il est important de noter que toutes les transactions qui qualifient pour une exemption ne seront pas automatiquement exemptées. Dans le cas de transactions par carte, par exemple, c’est la banque émettrice qui décide si une exemption est approuvée ou non. Ainsi, même si une transaction est éligible à une exemption, le client peut néanmoins être amené à effectuer une authentification forte, si la banque émettrice de la carte choisit de l’exiger.

Notre plate-forme de test est prête pour supporter les tests. Un simulateur est disponible pour créer tous les scénarios de tests.

Des cartes de test ont été fournies et peuvent être trouvées sur le site de support ainsi que dans l'environnement TEST (Configuration > Information technique > Info de test).

Si vous voulez commencer à utiliser la version 2 du 3DS en production, contactez-nous.

Votre certificat PCI est valide pour un an et est conforme pour tout acquéreur.

Notre certification pour le 3DSv2.2 est en cours et sera en production dans le courant du quatrième trimestre 2020.

Avec le lancement de la plateforme en juillet, nous avons amélioré les détails relatifs à l’aperçu des transactions. Les transactions individuelles accessibles contiennent à présent des informations détaillées sur le flux qui a été utilisé (3DS v1 historique ou 3DS v2). Vous trouverez plus d’informations dans nos notes de version 04.133 dans le back-office par le biais de Assistance > Versions de la plateforme > Version 04.133

En outre, nous avons ajouté le nouveau paramètre VERSION_3DS à notre outil de reporting électronique.

Les valeurs possibles pour VERSION_3DS sont

V1 (pour 3DS v1)

V2C (pour 3DS v2 avec flux avec processus d’identification)

V2F (pour 3DS v2 avec flux frictionless)

Pour ajouter ce paramètre au téléchargement de vos fichiers de transaction, suivez les instructions fournies dans cette vidéo :

Les exclusions sont des transactions qui n’entrent PAS dans l’application de la réglementation PSD2 (authentification forte):

• Commande mail / commande téléphonique (MOTO)

• Le PSP du marchant (aussi appelé l’acquéreur) ou le PSP de l’acheteur (aussi appelé le fournisseur de méthode de paiement de l’acheteur) est hors de la zone EEE.

• Les cartes de paiement anonymes avec une valeur maximale de 150 € (article 63)

• MIT - Transactions Initiées par le Marchant

Les exemptions sont des transactions entrant DANS l'application de la réglementation PSD2 (authentification forte):

• Transactions de faible valeur

• Abonnements

• Analyse de risque

• Whitelisting

Non et ce n’est pas non plus prévu.

Dans un tel cas, Paypage gérera automatiquement une procédure de secours vers 3-D Secure v1.

L’Autorité bancaire européenne (ABE) et les banques nationales de chaque pays affecté ont convenu d’un sursis (jusqu’en mars 2020 au minimum). Ceci permet à chaque acteur du secteur de l’e-commerce de comprendre tous les aspects relatifs à cette nouvelle réglementation. Nous vous conseillons toutefois d’activer 3DS sur tous vos comptes dès que possible.

Notre environnement TEST étant prêt, nous vous conseillons de commencer à tester votre intégration dès que possible.

Si l’émetteur applique la nouvelle procédure PSD2 et que 3-D Secure (3DS) n’est pas activé dans le compte du marchand, la transaction sera refusée via un nouveau code d'erreur - "soft decline". Par conséquent, veuillez vous assurer que 3DS est actif pour chaque méthode de paiement par carte de votre(vos) compte(s). Si vous êtes intégrés avec DirectLink (server to Server), vous devez implémenter le mécanisme du "soft decline" comme décrit dans notre guide.

Étant donné que 3DSv2 introduit une authentification frictionless, il est possible que le temps de traitement d’une transaction soit réduit. À l’inverse, si une authentification approfondie du client (Strong Customer Authentifcation) est demandée, le temps de traitement pourrait être plus long.

A partir du 1er janvier 2021 pour l'Union Européenne et à partir du 14 septembre 2021 pour le Royaume-Uni, les règles d’authentification forte entreront en vigueur pour tous les paiements digitaux en Europe. À l'heure actuelle, les banques, les prestataires de services de paiement et les réseaux de cartes travaillent tous sur des solutions techniques qui répondront aux exigences de la DSP2. Pour accepter les paiements après le 1er janvier, vous devrez vous assurer que ces solutions techniques fonctionneront avec votre boutique en ligne.

Afin d’accepter les paiements des plus grands réseaux de cartes au monde, Visa, Mastercard et Amex, il est impératif que vous ayez implémenté la solution de sécurité 3D-Secure pour votre boutique en ligne. Le 3D-Secure est utilisé depuis 2001 et vise à améliorer la sécurité des transactions par carte en ligne, mais une nouvelle version a été développée pour faciliter les exigences de l’authentification forte de la DSP2.

Nous vous recommandons d'utiliser 3D-Secure, car cela permet d'éviter les risque de fraude et vous dégage également de toute responsabilité en cas de fraude. À partir du 1er janvier 2021, le 3D-Secure sera également nécessaire pour accepter les paiements des principales cartes.

La deuxième Directive Européenne relative aux Services de Paiement (2015/2366 DSP2), entrée en vigueur en janvier 2018 et qui vise à assurer la protection des consommateurs pour tous les types de paiement, en promouvant un paysage de paiements encore plus ouverts et concurrentiels. En tant que fournisseur de services de paiement, nous sommes fiers d’être certifiés selon la norme DSP2 depuis le 29 mai 2018.

L'une des principales exigences de la DSP2 concerne l’authentification forte (SCA) qui sera requise pour toutes les transactions électroniques dans l'UE à partir du 1er janvier 2021 pour l'Union Européenne et à partir du 14 septembre 2021 pour le Royaume-Uni. L’authentification forte exigera que les détenteurs de cartes s'identifient avec au moins DEUX des trois méthodes suivantes :

• quelque chose qu’ils connaissent (code PIN, mot de passe, …)

• quelque chose qu’ils possèdent (lecteur de carte, mobile, …)

• quelque chose qu’ils sont (reconnaissance vocale, empreinte digitale, …)

Cela signifie que vos clients ne pourront plus, en pratique, effectuer un paiement par carte en ligne en utilisant uniquement les informations figurant sur leurs cartes. Par exemple, ils devront valider leur identité via une application bancaire connectée à leur téléphone et nécessitant un mot de passe ou une empreinte digitale pour approuver leur achat.

Plus d'informations sur DSP2 sont disponibles ici : https://www.europeanpaymentscouncil.eu/sites/default/files/infographic/2018-04/EPC_Infographic_PSD2_April%202018.pdf

3DSv2 invite les marchands à envoyer des informations supplémentaires (obligatoire / recommandé..). Tout ce que vous devez savoir, en tant que marchand peut être trouvé ici:

La COF en résumé : le client effectue une première transaction avec un commerçant via 3D-S (CIT). À partir de cette première expérience, le commerçant est en mesure d’effectuer des transactions récurrentes (abonnement ou avec l’autorisation du client -> création d’un jeton), identifiées en tant que transactions MIT.

Les MIT font partie des exceptions envisagées avec la 3DSv2., si elles remplissent toutes les conditions suivantes:

- transactions ultérieures à une CIT initiale

- La CIT a été effectuée avec une authentification obligatoire

- Un lien d’identification dynamique est créé entre la CIT initiale et les MIT ultérieures

Après l’authentification initiale, des exceptions/exclusions s’appliquent:

- Soit en raison d’exceptions légales récurrentes qui s’appliquent aux abonnements avec un montant et une périodicité fixes (il est conseillé aux commerçants d’authentifier le montant total et de fournir le détail du nombre de paiements autorisés avec les détenteurs de carte)

- Soit parce que les autres types de transactions sont exclues du périmètre de la SCA... au risque exclusif du commerçant en cas de débit rejeté (protection limitée au montant authentifié) ET besoin pour l’émetteur d’accepter ce risque :

- COF non programmée: le principe des transactions ultérieures est convenu avec le détenteur de la carte, mais le montant et/ou la périodicité n’est pas fixé(e)

- Pratiques sectorielles: progressif, absence de présentation, etc...

Pour la période de transition, les programmes ont défini une identification par défaut à utiliser pour les MIT ultérieures créées avant l’introduction de la 3DS v2.

Si vous utilisez notre page page de paiement Paypage Paypage s’occupera de tous les champs obligatoires.

Si vous êtes intégré en DirectLink, ce qui signifie que vous avez votre propre page de paiement, nous avons un exemple Javascript disponible sur la page de support pour collecter les données obligatoires.

Pour la collecte facultative d'informations, reportez-vous à notre page de support pour savoir comment intégrer avec Paypage.

Que se passe-t-il si le marchand demande 3-D Secure et que la banque émettrice ne le déclenche pas ?

La version 2 du 3D-Secure est une évolution des programmes 3D-Secure version 1 existants: Verified by Visa, Mastercard SecureCode, AmericanExpress SafeKey, Diners/Discover ProtectBuy et JCB J/Secure. Il est basé sur une spécification élaborée par EMVco. EMVCo a pour objectif de faciliter l'interopérabilité et l'acceptation mondiales des transactions de paiement sécurisées. Il est supervisé par les six organisations membres d’EMVCo - American Express, Discover, JCB, Mastercard, UnionPay et Visa - et soutenu par des dizaines de banques, marchands, processeurs, vendeurs et autres parties prenantes du secteur qui participent en tant qu’associés EMVCo.

L'une des principales différences de la version 2 réside dans le fait que l'émetteur peut utiliser un grand nombre de données issues de la transaction afin de déterminer le risque de la transaction (analyse basée sur les risques). Pour les transactions à faible risque, les émetteurs ne contestent pas la transaction (par exemple, n'envoient pas de SMS au titulaire de la carte) bien qu'ils authentifient la transaction (transaction fluide – sans authentification forte). Inversement, pour les transactions à haut risque, les émetteurs exigeront que le titulaire de la carte s'authentifie avec un SMS ou un moyen biométrique (challenge) ou autre.

Par ailleurs, l’authentification forte (SCA) requise à partir du 1er janvier 2021 pour l'Union Européenne et à partir du 14 septembre 2021 pour le Royaume-Uni, comme spécifié dans DSP2, entraînera une augmentation substantielle du nombre de transactions nécessitant l'utilisation de l'authentification 3-D Secure. L'utilisation de la version 2 de 3-D Secure devrait limiter autant que possible l'impact négatif sur la conversion.

En bref, 3-D Secure version 2 signifie :

• Vous devrez implémenter le 3-D Secure avant le 1er janvier 2021 si vos transactions tombent sous les exigences relatives aux directives de l'UE PSD2 SCA (au cas où vous ne supporteriez pas déjà le 3-D Secure).

• La transmission de données supplémentaires est conseillé (et dans certains cas requis) lors de l’envoie de la transaction pour soutenir l'évaluation des risques effectuée par l'émetteur dans le cas de 3-D Secure version 2.

• Nous vous conseillons de vérifier si votre politique de confidentialité en ce qui concerne le GDPR est à jour, car vous pourriez partager des données supplémentaires avec des tiers.

• Une expérience utilisateur bien meilleure pour vos clients

Le marché s’attend à un pourcentage substantiel des transactions utilisant la version 2 de 3-D Secure qui suivra un flux fluide, ce qui n’exige rien de plus du détenteur de la carte par rapport aux flux de paiement actuels de la solution 3-D Secure. Cela signifie que vous bénéficiez d’une hausse en matière de sécurité et de transfert de responsabilité fourni par les programmes 3-D Secure, tandis que la conversion de votre procédé de check-out ne devrait pas être affectée négativement.

Cette situation est possible uniquement si vous êtes intégré via DirectLink seulement (page du commerçant / FlexCheckOut), en tant que Paypage page de paiement hébergée, Paypage recueille les données obligatoires.

Tout d’abord, Paypage identifiera le flux à rediriger vers la v1 ou la v2 en fonction du numéro de la carte.

Si la carte est associée à la V2, les cas suivants peuvent se produire:

Données obligatoires:

- Si des données erronées sont transmises, la transaction est bloquée

- S’il manque des données, Paypage redirigera votre transaction vers le flux de la v1

- Si aucune donnée n’est transmise, la transaction n’est PAS bloquée, mais redirigée vers le flux de la v1

- si aucune donnée n’est transmise, la transaction n’est PAS bloquée, mais elle ne peut pas bénéficier de l’exception.

La plupart des acquéreurs français prendront en charge l’authentification approfondie des clients d’ici le 14 septembre 2019, mais pas les exceptions. L’introduction des exceptions sera mise à disposition par les acquéreurs individuels entre octobre 2019 et mars 2020.

Pour faciliter les choses à la fois pour les commerçants et les consommateurs, PSD2 permet certaines exemptions de l’authentification forte des clients. Il est important de noter que toutes les transactions qui qualifient pour une exemption ne seront pas automatiquement exemptées. Dans le cas de transactions par carte, par exemple, c’est la banque émettrice qui décide si une exemption est approuvée ou non. Ainsi, même si une transaction est éligible à une exemption, le client peut néanmoins être amené à effectuer une authentification forte, si la banque émettrice de la carte choisit de l’exiger.

Notre plate-forme de test est prête pour supporter les tests. Un simulateur est disponible pour créer tous les scénarios de tests.

Des cartes de test ont été fournies et peuvent être trouvées sur le site de support ainsi que dans l'environnement TEST (Configuration > Information technique > Info de test).

Si vous voulez commencer à utiliser la version 2 du 3DS en production, contactez-nous.

Notre certification pour le 3DSv2.2 est en cours et sera en production dans le courant du quatrième trimestre 2020.

En outre, nous avons ajouté le nouveau paramètre VERSION_3DS à notre outil de reporting électronique.

Les valeurs possibles pour VERSION_3DS sont

V1 (pour 3DS v1)

V2C (pour 3DS v2 avec flux avec processus d’identification)

V2F (pour 3DS v2 avec flux frictionless)

Pour ajouter ce paramètre au téléchargement de vos fichiers de transaction, suivez les instructions fournies dans cette vidéo :

Les exclusions sont des transactions qui n’entrent PAS dans l’application de la réglementation PSD2 (authentification forte):

• Commande mail / commande téléphonique (MOTO)

• Le PSP du marchant (aussi appelé l’acquéreur) ou le PSP de l’acheteur (aussi appelé le fournisseur de méthode de paiement de l’acheteur) est hors de la zone EEE.

• Les cartes de paiement anonymes avec une valeur maximale de 150 € (article 63)

• MIT - Transactions Initiées par le Marchant

Les exemptions sont des transactions entrant DANS l'application de la réglementation PSD2 (authentification forte):

• Transactions de faible valeur

• Abonnements

• Analyse de risque

• Whitelisting

L’Autorité bancaire européenne (ABE) et les banques nationales de chaque pays affecté ont convenu d’un sursis (jusqu’en mars 2020 au minimum). Ceci permet à chaque acteur du secteur de l’e-commerce de comprendre tous les aspects relatifs à cette nouvelle réglementation. Nous vous conseillons toutefois d’activer 3DS sur tous vos comptes dès que possible.

Notre environnement TEST étant prêt, nous vous conseillons de commencer à tester votre intégration dès que possible.

Si l’émetteur applique la nouvelle procédure PSD2 et que 3-D Secure (3DS) n’est pas activé dans le compte du marchand, la transaction sera refusée via un nouveau code d'erreur - "soft decline". Par conséquent, veuillez vous assurer que 3DS est actif pour chaque méthode de paiement par carte de votre(vos) compte(s). Si vous êtes intégrés avec DirectLink (server to Server), vous devez implémenter le mécanisme du "soft decline" comme décrit dans notre guide.